Publicado el 27/04/2019 en Contadores en Red

Marcos Zocaro

Mediante la Reforma Tributaria aprobada por la Ley 27.430, vigente desde el 01/01/2018, se introdujeron varias modificaciones en la Ley de Impuesto a las Ganancias (LIG), siendo quizá la más importante la implementación del ya famoso Impuesto Cedular (Arts. 90.1 a 90.7 de la LIG).

En esta oportunidad describiré los aspectos más sobresalientes de la denominada Deducción Especial del Art. 90.6 de la LIG.

Antes que nada, recordemos que el Impuesto Cedular engloba tanto a la denominada “renta financiera” (desde intereses de plazo fijo hasta la compraventa de acciones) como también a la enajenación de inmuebles, siempre que estas ganancias sean de fuente argentina y hayan sido obtenidas por personas humanas o sucesiones indivisas.

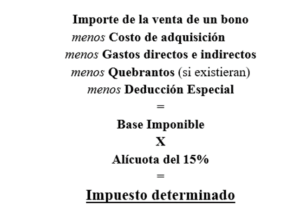

Y recordemos también cómo es el esquema de liquidación de esta nueva cédula; para eso, tomemos como ejemplo la venta de un bono en dólares:

Mediante este esquema vemos que, contra el precio de venta del bono, podemos computar tanto su costo de adquisición como los gastos directos e indirectos relacionados con la operación (último párrafo del Art. 90.6 de la LIG), más quebrantos de ejercicios anteriores (en caso de existir), más la Deducción Especial del primer párrafo del citado Art. 90.6, en la cual nos enfocaremos a continuación.

El Art. 90.6 de la LIG establece que las personas humanas y sucesiones indivisas residentes en el país podrán computarse una Deducción Especial contra las siguientes ganancias de fuente argentina enmarcadas en el Impuesto Cedular:

*intereses del inciso a) del Art. 90.1 de la LIG (por ejemplo: intereses de plazos fijos en pesos y sin cláusula de ajuste),

*intereses del inciso b) del Art. 90.1 de la LIG (por ejemplo: intereses de plazos fijos en dólares),

*ganancias brutas por enajenación de los conceptos del inciso a) del Art. 90.4 de la LIG (por ejemplo: enajenación de bonos en pesos y sin ajuste), y

*ganancias brutas por enajenación de los conceptos del inciso b) del Art. 90.4 de la LIG (por ejemplo: venta de bonos en dólares).

Es importante resaltar que no se incluye al Art. 90.4 inciso c): es decir, no podremos computar la Deducción Especial contra ninguna de las ganancias derivadas la enajenación de acciones, certificados de fideicomisos financieros ni cuotapartes de fondos comunes de inversión cerrados. Tampoco se aplicará contra los resultados positivos por la venta de inmuebles del Art. 90.5 ni contra los dividendos del Art. 90.3 de la LIG.

Asimismo, los beneficiarios del exterior no podrán hacer uso de esta Deducción, en ninguna circunstancia.

El monto de esta Deducción Especial será “…equivalente a la suma a la que alude el inc. a) del Art. 23, por período fiscal y que se proporcionará de acuerdo con la renta atribuible a cada uno de esos conceptos“. Es decir, para el año 2018 tenemos un valor total de $66.917,91, el cual deberemos proporcionar.

Para efectuar el cálculo de la mencionada proporción nos remitimos a lo dispuesto por el Art. 149.17 del Decreto Reglamentario (DR) de la LIG, según el cual se considerarán de manera individual cada una de las diferentes “categorías” de ganancias detalladas previamente (Art. 90.1 inc. a), Art. 90.1 inc. b), Art. 90.4 inc. a), y Art. 90.4 inc. b) de la LIG).

Veámoslo con un simple ejemplo. Supongamos que una persona humana obtuvo en 2018 un total de $100.000 de “rentas financieras”, las cuales fueron: $10.000 (10% del total) de intereses por un plazo fijo en pesos sin cláusula de ajuste, y $90.000 (90%) por la enajenación de bonos en dólares.

Sabemos que la Deducción Especial para el 2018 es de $66.917,91, por lo que proporcionaremos este valor de la siguiente forma:

*$6.691,791 (10% de los $66.917,91) contra intereses de PF, y

*$60.226,119 (90% de la DE) contra ganancia por la venta de bonos en dólares.

Tengamos en cuenta que, en el caso de los intereses en pesos y sin ajuste, la alícuota del impuesto será del 5%; mientras que para las ganancias derivadas de la venta de bonos en dólares, la tasa a aplicar asciende al 15%. A raíz de la existencia de diferentes alícuotas (y de diferentes gastos asociados a cada clase de renta), vemos la importancia de proporcionar bien la Deducción Especial, a los efectos de liquidar correctamente cada cédula.

Por último, el Art. 90.6 de la LIG dispone que el cómputo de la Deducción Especial “no podrá dar lugar a quebranto y tampoco podrá considerarse en períodos fiscales posteriores, de existir, el remanente no utilizado”.

Resumiendo, la Deducción Especial del Art. 90.6 de la LIG:

*se aplica a personas humanas y sucesiones indivisas residentes en Argentina (No incluye a Beneficiarios del Exterior);

*computable contra las ganancias del Art. 90.1 y del 90.4 incisos a) y b) de la LIG (fuente argentina);

*su monto es equivalente al mínimo no imponible del Art. 23 inc. a) de la LIG (para 2018: $66.917,91);

*el monto debe proporcionarse de acuerdo con cada uno de los tipos de ganancias citados; y

*su cómputo no podrá dar lugar a quebranto, y tampoco podrá considerarse en períodos fiscales posteriores (de existir) el remanente no utilizado.