Publicado en el CEAT (FCE-UBA) el 03/07/2020

Marcos Zocaro

(Para descargar en PDF: web del CEAT-Fac. de Cs. Económicas-UBA)

Abstract

Siguiendo el objetivo propuesto por el trabajo “El desafío de las administraciones tributarias frente a las criptomonedas”, elaborado en el año 2018 por varios miembros del CEAT, la presente investigación describirá el actual marco normativo de las operaciones con criptomonedas en la Argentina, analizando todos los aspectos que aún se encuentran sin regular y tratando de indagar en posibles soluciones en este sentido, valiéndose para esto, entre otras herramientas, de una breve comparativa con el encuadre jurídico-tributario en otros países.

Índice

I. Introducción. Un poco de historia …………………………………………………………………… 2

II. Criptomonedas: formas de almacenamiento y adquisición …………………………………. 5

III. Marco regulatorio de las criptomonedas en Argentina ……………………………………… 7

IV. Situación legal en otros países ……………………………………………………………………. 28

V. Palabras finales ………………………………………………………………………………………… 36

Referencias bibliográficas y audiovisuales ………………………………………………………… 37

I. Introducción. Un poco de historia

En 2008, un tal Satoshi Nakamoto (cuya identidad sigue siendo un misterio hasta el día de hoy) publicó el documento Bitcoin: un sistema de dinero en efectivo electrónico peer-to-peer, iniciando una revolución en las finanzas con la creación de la primera criptomoneda: el bitcoin, a la que pronto le surgieron “competidores” (altcoin) en todo el mundo (como Ethereum o Ripple[1]).

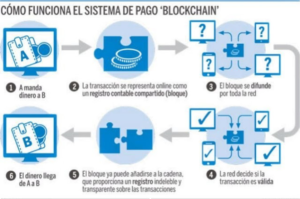

La columna vertebral de las criptomonedas es la criptografía[2], de ahí su denominación como cripto. Y la tecnología que hace realidad el sistema es la blockchain o cadena de bloques (Zocaro, 2020): se trata de una enorme base de datos almacenada en forma virtual y donde cada usuario del sistema tiene una copia actualizada y totalmente sincronizada en su computadora. Se puede pensar como un libro de contabilidad digital, cuyas hojas o registros individuales de información (bloques) pasan a formar parte del libro (cadena de bloques) luego de obtener la aprobación del resto de los usuarios del sistema. Y cada bloque nuevo tiene una identificación numérica, equivalente a una firma digital, que lo hace correlativo al bloque anterior.

Se puede imaginar también como un gran libro electrónico de actas donde se registran operaciones o sucesos, pero en lugar de existir un escribano que certifique estas actas una a una, esta validación la efectúa el conjunto de usuarios del sistema, sin necesidad de agentes externos o intermediarios y gracias al uso de la criptografía. Y una vez plasmada en la blockchain, la información no puede ser borrada ni modificada.

Además, la información contenida en estos bloques es de acceso público para todos los usuarios, salvo por ciertos datos privados: así se posibilita el control sobre las transacciones.

Por ejemplo, al transferirle una criptomoneda a otra persona, la transacción no es confirmada ni autorizada por ningún Banco Central ni agencia gubernamental, sino que la validación viene dada por el consenso del propio sistema: el resto de los usuarios (mineros) de la red, mediante sus computadoras (nodos) y la resolución de ciertos algoritmos, le dan validez a la transacción y, como recompensa, obtienen una determinada cantidad de criptomonedas (es así como se crean nuevas unidades de estos activos. Ver Figura 1).

Figura 1. Envío de criptomonedas de un sujeto “A” a uno “B”.

Fuente: CEAT (2018), tomado de telosworld.com/las-empresas-se-inician-blockchain

Fuente: CEAT (2018), tomado de telosworld.com/las-empresas-se-inician-blockchain

De esta manera, el sistema funciona en forma descentralizada y la incorporación de nueva información se produce por el consenso de todos los usuarios, lo que prácticamente impide la manipulación o falsificación de los bloques (si alguien intentara falsificar un registro, debería lograr que miles de usuarios distribuidos por el mundo se pusieran de acuerdo). Gracias a esta característica, la tecnología blockchain posee usos que van más allá de las criptomonedas: puede utilizarse para transparentar las compras públicas (cualquier ciudadano podría auditar las operaciones y estar seguro de que los registros no han podido ser modificados), para lograr una mayor trazabilidad en la industria alimenticia, o incluso en el sector financiero para reducir los costos en las transferencias internacionales. Sus usos (y beneficios) son múltiples.

Volviendo al tema de las criptomonedas, en realidad éstas no son más que registros en la blockchain; es decir, no es un archivo digital (ni mucho menos un activo tangible) que se transfiere de un sujeto a otro, sino que, simplemente, es una especie de asiento contable grabado en la blockchain.

Las dos cadenas de bloques más importantes hoy en día son la de Bitcoin y la de Ethereum. Para analizar las transacciones existentes en toda la red, se puede utilizar (en forma libre y gratuita) un explorador de bloques tal como: www.blockchain.com/es/explorer.

Como ya se comentó, bitcoin fue la primera criptomoneda y actualmente es la que acapara el mayor porcentaje de mercado (un 64% del total de $268 mil millones de dólares que suman todas las criptomonedas).

Por lo general, y a diferencia de lo que sucede con el dinero fiduciario, el límite de emisión de las criptomonedas se define al momento de su creación, en su protocolo inicial. El bitcoin posee un límite de 21 millones y se calcula que alrededor del año 2140 se minará el último.

Hoy el valor de un bitcoin ronda los USD9.500, pero se puede adquirir “centavos” de un bitcoin, denominados satoshis: es la mínima unidad en que se divide un bitcoin y se lo expresa como 0.00000001.

Si bien en general el precio de las criptomonedas es muy fluctuante (salvo en el caso de las denominadas stable coin, como la DAI[3]), bitcoin es el principal ejemplo: durante varios años su cotización estuvo por debajo d ellos USD1000, algunos años incluso cotizaba a sólo USD1, sin embargo, a fines de 2017 su valor rozó los USD20.000, y hoy disminuyó a la mitad. Fue justamente con la Reforma Tributaria aprobada en diciembre de 2017 donde se comenzó a gravar en el Impuesto a las Ganancias los beneficios derivados de la enajenación de estos activos.

Entre las características generales de las criptomonedas se podrían mencionar:

- emitidas en forma descentralizada y sin intermediarios,

- imposibles de falsificar,

- transacciones pueden ser completamente anónimas, pero a su vez todas las operaciones quedan visibles en la blockchain,

- las transferencias son irreversibles,

- facilidad para efectuar transferencias internacionales, y

- posibilidad de intercambiar criptomonedas por dinero fiduciario.

II. Criptomonedas: formas de almacenamiento y adquisición

II.1. Almacenamiento

Las criptomonedas pueden almacenarse en un exchange (no suele representar el método más seguro, ya que si el exchange desaparece se perderá el control y acceso a las criptomonedas) o también en billeteras (wallets), donde el titular posee el control de sus fondos.

Con respecto a las wallets, a grandes rasgos éstas pueden ser: digitales (se administran desde la computadora o el celular, por ejemplo: Coinomi) y físicas o frías (en un hardware tipo USB (por ejemplo: Trezor o Ledger) o simplemente en papel[4]). Las frías son las más seguras, dado que son más difíciles de hackear.

En este punto es importante efectuar una aclaración: las wallet no “almacenan” criptomonedas, como por ejemplo el bitcoin, lo que sí “guardan” y administran son las llaves o claves públicas y privadas de sus usuarios. Se puede pensar a la clave pública como el número de cuenta bancaria; mientras que la clave privada sería equivalente al PIN secreto para acceder a la cuenta bancaria (y, por lo tanto, no debería hacerse pública, o de lo contrario, las tenencias correrían serios riesgos).

El formato de una clave pública es similar a este: 17E14A7C6A307F426A94F8114701E7C8E774E7F9A47E2C2035DB29A206321724. Y el de una privada puede ser todavía más extenso. Sin embargo, a los efectos de poseer un formato más gestionable es que, a partir de las claves pública y privada, se genera una dirección pública que puede tener el siguiente formato: 16UwLL9Risc3QfPqBUvKofHmBQ7wVtjvM. Y es a esta dirección donde se envían las criptomonedas. También éstas tienen un código QR de fácil lectura. Además, por cada transacción se puede generar una nueva dirección.

Las direcciones pueden comenzar con un 1, un 3 o con “bc1”.

Cada transacción de criptomoneda será procesada por los mineros, a cambio de un pequeño fee, y así quedará confirmada y grabada en la blockchain. Se debe recordar que las transacciones no son más que registros guardados en la blockchain.

Explicado de otra forma más simple: un sujeto “A” desea transferirle 0,5 bitcoins a “B”, entonces con su llave privada “A” firma la transacción, el envío de 0,5btc hacia la dirección pública de “B”; y la llave pública de “A” sirve para que la red verifique que el sujeto “A” fue el que firmó la transacción. (Obviamente, todo este proceso de validación está automatizado).

II.2. Adquisición

Existen varias alternativas a la hora de conseguir criptomonedas.

- Compra en un exchange: se adquieren directamente en un sitio online dedicado al intercambio de estos activos. En Argentina, los más conocidos son SatoshiTango, Ripio, Buenbit, ArgenBTC y Bitex, entre otros. A nivel internacional destacan Binance, Coinbase y Bitstamp. Para fondear las cuentas en estos exchanges, al menos en el ámbito local, se pueden realizar principalmente transferencias bancarias vía CBU o mediante billeteras digitales (CVU).

- Compra P2P y F2F: mediante P2P (peer-to-peer) las personas negocian y concretan la operación de compraventa en forma directa y sin importar la ubicación de ambas partes (alguien desde Buenos Aires puede comprarle bitcoins a otra persona en Tailandia), y las partes acuerdan los términos del intercambio (desde precio hasta la forma de pago). En el caso de F2F (face-to-face), las partes hacen la transacción en forma personal y la compra se paga en efectivo (y al no existir ningún movimiento bancario de fondos, y las criptomonedas acreditarse directamente en la billetera del comprador, aquí el anonimato de la operación puede ser total).

Tanto en el método P2P como en el F2F existen varias opciones para “encontrar” a la contraparte compradora o vendedora, desde amigos y recomendaciones directas hasta grupos en redes sociales destinados a esto; también hay sitios (servicios de escrow), donde el ejemplo predominante es LocalBticoin, dedicados a “unir las partes” y brindar más seguridad al intercambio: los bitcoins que forman parte de la venta se depositan previamente en el sitio que actúa como escrow y una vez que el comprador le gira al vendedor el dinero fiat, los fondos de bitcoins son liberados; aquí también existe un sistema de reputación y calificación de las partes.

- Minería: los nodos mineros, como recompensa por los servicios prestados a la red, obtienen nuevas unidades de criptomonedas.

- Cobro por venta de bienes o prestación de servicios (incluidos los salarios): si bien en Argentina existen muy pocos casos de aceptación de pagos con criptomonedas, a nivel mundial es una tendencia que no deja de crecer[5].

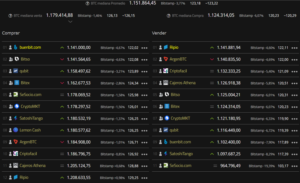

En el caso de querer comparar fácilmente los precios a los que los exchanges locales compran y venden bitcoin en un momento determinado, existen servicios como el de CoinMonitor (ver figura 2, donde los precios se expresan en pesos):

Figura 2. CoinMonitor

Fuente: https://coinmonitor.info (21/06/2020. 08:15hs)

Una observación: por lo general, dado la gran dispersión de precios en el mercado, suele tomarse como referencia del precio del bitcoin el que brinda el exchange Bitstamp (https://www.bitstamp.net/, con sede en Luxemburgo), y de esa forma, en varios sitios y en las operaciones P2P, suelen mostrarse las cotizaciones como “bitstamp + un porcentaje”.

III. Marco regulatorio de las criptomonedas en Argentina

III.1. UIF-GAFI

La primera y (hasta el momento) la única definición normativa en Argentina del concepto “moneda virtual” fue dado por la Unidad de Información Financiera (UIF) mediante la Resolución 300/2014 (B.O. 10/07/2014). Siguiendo lo estipulado por el Grupo de Acción Financiera Internacional (GAFI, 2014), la UIF las definió (art. 2 de la Res. 300) como:

“…la representación digital de valor que puede ser objeto de comercio digital y cuyas funciones son la de constituir un medio de intercambio, y/o una unidad de cuenta, y/o una reserva de valor, pero que no tienen curso legal, ni se emiten, ni se encuentran garantizadas por ningún país o jurisdicción.

En este sentido las monedas virtuales se diferencian del dinero electrónico, que es un mecanismo para transferir digitalmente monedas fiduciarias, es decir, mediante el cual se transfieren electrónicamente monedas que tienen curso legal en algún país o jurisdicción”.

Mediante la Resolución 300, la UIF también modifica el artículo 15-ter de la Resolución-UIF 70/2011, el cual, desde entonces, exige a los Sujetos Obligados enumerados en los incisos 1, 2, 3, 4, 5, 7, 8, 9, 11, 12, 13, 18, 19, 20, 21, 22 y 23 del art. 20 de la Ley Nº 25.246 (entidades financieras, empresas autorizadas por la CNV, etc) a informar, a través del sitio www.uif.gob.ar de la UIF, todas las operaciones efectuadas con monedas virtuales. Estos reportes deben efectuarse mensualmente, hasta el día 15 de cada mes, y contener la información correspondiente a las operaciones realizadas en el mes calendario inmediato anterior.

Como se aprecia, la definición de la UIF abarca sólo a las “monedas virtuales” y no a las “monedas digitales” o “criptomonedas”.

Por su parte, el organismo internacional GAFI sí sostiene que por “monedas digitales” debe entenderse “…una representación digital de cualquier moneda virtual (no dinero fiduciario) o de dinero electrónico (dinero fiduciario)…” (GAFI, 2014).

A su vez, el GAFI advierte sobre los riesgos frente al lavado de activos y financiación del terrorismo que estos activos representan (pueden ser canjeadas por dinero fiduciario y/o por otras monedas virtuales y ser utilizadas para transferencias internacionales bajo un casi completo anonimato). Esta misma preocupación es compartida por muchos países.

Además de la expuesta en la Resolución 300, ni UIF ni ningún otro organismo local ha brindado una nueva definición de qué se debe entender por “monedas virtuales”. Y, como se verá más adelante, recién con la reforma tributaria de fines de 2017 se ha incorporado la expresión “moneda digital” al cuerpo normativo argentino.

Cabe señalar que la Resolución 300 indica que las monedas virtuales “…ni se emiten, ni se encuentran garantizadas por ningún país o jurisdicción”, sin embargo, en la actualidad existen países que ya han emitido en forma oficial su “criptomoneda” (como Venezuela y su petro).

En conclusión, lamentablemente no se cuenta hasta hoy con una clara, completa y actualizada definición de los conceptos “moneda virtual”, “moneda digital”. “criptomonedas” y “criptoactivo”.

III.2. CNV, BCRA y normas cambiarias

El 04/12/2017 la Comisión Nacional de Valores (CNV) emitió un comunicado[6] alertando a los inversores sobre los potenciales peligros de las ofertas iniciales (ICO) de monedas virtuales o tokens. Es dable señalar que aquí se habla de las ICO y no de la normal operatoria de compra y venta de monedas virtuales.

En el comunicado la CNV sostiene que se denomina ICOs “a la forma digital de recaudar fondos del público a través de la oferta inicial de monedas virtuales o tokens, implementada sobre una cadena de bloques o blockchain”.

Y agrega que son inversiones especulativas de alto riesgo debido a la: “(a) falta de regulación específica, (b) volatilidad de precios y falta de liquidez, (c) potencial fraude, (d) inadecuado acceso a información relevante, (e) proyectos en etapa inicial, (f) fallas tecnológicas y de infraestructura y (g) Carácter trasnacional de las negociaciones con ICOs”.

Y concluye que “solo debería invertir en ICOs un inversor experto, que está capacitado para analizar el proyecto financiado por la ICO y está preparado para perder, eventualmente, toda su inversión”.

Lamentablemente, esta alerta fue la única declaración de la CNV sobre el tema, al menos hasta la fecha de hoy. De este texto, que ni siquiera es una norma, no se pueden extraer muchas conclusiones más allá de lo peligroso que pueden llegar a ser las ICO.

Por su parte, el Banco Central de la República Argentina (BCRA), en mayo de 2014 emitió un comunicado afirmando que las monedas virtuales “no son emitidas por este Banco Central ni por otras autoridades monetarias internacionales, por ende, no tienen curso legal ni poseen respaldo alguno“. A su vez, alertó por la volatilidad de su precio y los riesgos de operar con estos activos. Este comunicado no fue acompañado de una nueva definición oficial del término moneda virtual.

Posteriormente, el BCRA ha dictado algunas normas que mencionan, tímidamente, las expresiones monedas virtuales y criptoactivos.

Por ejemplo, la Comunicación “A”6823 del 31/10/2019, impide la utilización de tarjetas de crédito (emitidas por entidades locales) para la “adquisición de criptoactivos en sus distintas modalidades” en exchanges del exterior. Con esta norma el BCRA buscó reducir la salida de dólares de sus reservas; fue sólo una medida cambiaria que también imposibilita el uso de tarjetas para otros consumos en el exterior (como, por ejemplo, juegos de azar), pero no fue una prohibición de la operatoria con monedas virtuales.

Luego, la Comunicación “A”7030 del 28/05/2020 (modificada por la “A”7042 del 11/06/2020) estableció que aquellos sujetos que deban acceder al mercado único y libre de cambios (MULC) para adquirir divisas, por ejemplo, con el objetivo de saldar obligaciones internacionales (como pago a proveedores del exterior), y a su vez sean titulares de activos externos por un monto superior a los USD100.000, deberán disponer de ellos (al menos hasta encontrarse por debajo de dicho límite) para pagar sus obligaciones internacionales antes de acudir al MULC. Entre estos activos externos se incluye (además de, por ejemplo, billetes de divisas extranjeras) a los criptoactivos, pero sin dar una explicación del concepto. Nuevamente, aquí se está sólo frente a una medida cambiaria y no a una regulación específica sobre las criptomonedas.

Cabe destacar que, al menos hasta la fecha, la compraventa de estos activos no está sujeta al “cepo cambiario” ni a las demás restricciones establecidas por el BCRA y la CNV sobre los denominados “dólar bolsa (MEP)” y “contado con liquidación (CCL)”. Por tal motivo, se ha incrementado sustancialmente la operatoria con criptomonedas en los últimos meses[7], cuyo principal objetivo es la adquisición indirecta de dólares, evitando los límites establecidos en el MULC (pero a un tipo de cambio implícito más alto que el oficial y conocido popularmente como “dólar crypto”)[8]: se adquiere una moneda digital con pesos y en forma automática se vende esa misma moneda digital en dólares.

Por último, es importante mencionar que el BCRA, a través de la Comunicación “A”6770 del 01/09/2019, dispuso la obligación de la liquidación de divisas en ocasión del cobro por exportación de bienes y/o servicios. Esto significa que el exportador no recibirá las divisas en su cuenta bancaria (dólares, por ejemplo), sino que éstas se pesificarán al tipo de cambio oficial (hoy a un valor cercano a los $70 por dólar). Sin embargo, el valor de referencia dado por el denominado dólar libre (desde el dólar MEP hasta el “dólar crypto”) hoy ronda los $125, por lo que la pérdida por la pesificación es notoria. Ante este panorama, muchos exportadores se preguntan si es posible cobrar las exportaciones directamente en moneda digital y así evitar la pesificación. Y dado que del texto de la Comunicación “A” 6770 no surge en forma clara esta posibilidad (ni tampoco su impedimento), sería necesario una aclaración normativa al respecto.

III.3. Impuestos

III.3.1. Impuesto a las ganancias

Personas humanas y sucesiones indivisas

La reforma tributaria introducida por la Ley 27.430 (B.O. 29/12/2017), con vigencia desde 2018, modificó la Ley de Impuesto a las Ganancias (LIG) incorporando en el objeto del impuesto la gravabilidad de los beneficios derivados de la enajenación de monedas digitales.

En cabeza de una persona humana o sucesión indivisa, los resultados positivos por la enajenación de monedas digitales pasaron a estar alcanzadas en el impuesto (art. 2 apartado 4 de la LIG), independientemente si se cumplen o no los requisitos de la Teoría de la Fuente (habitualidad, permanencia y habilitación de la fuente productora). Si la ganancia es de fuente extranjera, se tributará acorde al tercer párrafo del art. 94 de la LIG (alícuota del 15%); si es fuente argentina, se estará frente al Impuesto Cedular del art. 98 (15% o 5%[9]).

Y con respecto a las personas jurídicas definidas en el art. 53 de la LIG, tributarán por estas ganancias en el marco de la tercera categoría.

No obstante, como se apreciará a continuación, existen ciertos aspectos no definidos por el texto legal que complejizan la correcta liquidación del gravamen.

Definición

El primer inconveniente es la carencia de una definición del concepto “moneda digital”: ni el nuevo texto de la LIG ni la modificación del Decreto Reglamentario, ni ninguna Resolución General de AFIP emitida hasta el día de hoy se pronunció sobre qué se debe entender por moneda digital. Incluso, uno de los anteproyectos de reforma del Reglamento de la LIG que circularon durante el segundo semestre de 2018, se incluía una definición de este concepto, pero cuyo texto era muy similar a la descripción que la Resolución 300/2014 de la UIF había efectuado sobre las “monedas virtuales”. Sin embargo, esa definición no fue incorporada al Reglamento que finalmente se sancionó.

Fuente

Otro aspecto muy importante y que impide la correcta liquidación del impuesto, es el de la determinación de la fuente de la ganancia.

El art. 7 de la LIG establece que las ganancias por enajenación de monedas digitales (al igual que otros valores financieros) serán de fuente argentina si el emisor se encuentra domiciliado, establecido o radicado en el país. De esta manera, si la fuente de la ganancia es argentina se estará frente al Impuesto Cedular del art. 98 inciso b) de la LIG; mientras que, si el resultado positivo es de fuente extranjera, se debe liquidar el impuesto de acuerdo con lo estipulado en el tercer párrafo del art. 94 de la LIG. Se aprecia, entonces, la importancia de determinar en forma correcta la fuente de la ganancia.

Pero, ¿cómo se determina la fuente en el caso de operaciones con monedas digitales si la mayoría no posee un emisor centralizado?

Hasta el momento, ni la Ley ni su Reglamentación ni ninguna Resolución emitida por el Fisco han dado precisiones sobre el asunto.

Costo computable y ganancia bruta

Al momento de la liquidación también surgen interrogantes con relación a cómo determinar el costo computable.

Se debe tener presente que la ganancia bruta producto de la enajenación de monedas digitales se determinará, según art. 98 de la LIG, deduciendo del precio de transferencia el costo de adquisición. Y los activos enajenados se corresponderán a las adquisiciones más antiguas (“primero entrado, primero salido”).

El citado artículo agrega que de tratarse de valores en moneda nacional con cláusula de ajuste o en moneda extranjera, las actualizaciones y diferencias de cambio no serán consideradas como integrantes de la ganancia bruta. Es decir, se determinará la ganancia en “moneda dura”, no gravándose las diferencias de cambio.

Sin embargo, ¿cómo determinar si se está frente a una moneda digital pesos o en moneda extranjera? Como se verá en próximos párrafos, aquí el problema radica en que la moneda digital tiene un valor intrínseco, un bitcoin (por ejemplo) no “se emite” en pesos o en dólares o en euros, sí se comercializa en alguna de esas monedas, pero no se emite en ella. Por lo tanto, si se considera que es en pesos, se gravará una diferencia de cambio (y sobre la ganancia se aplicará la alícuota del 5%, como se analizará a continuación), pero si es en dólares, por ejemplo, no se gravará la diferencia de cambio (pero la alícuota será del 15%).

Este es el primer inconveniente a la hora de calcular el costo y evaluar la gravabilidad o no de la diferencia de cotización.

Otro aspecto problemático es el cálculo del costo cuando la moneda digital es minada. En el caso de la compra directa a otro sujeto o en un exchange, el costo a considerar será el precio abonado (con las consideraciones ya estudiadas); sin embargo, ¿cómo determinar el costo si la moneda digital fue adquirida mediante su minado?

Para concretar este minado los usuarios deben valerse de computadoras y hardware específicos: el costo de ese minado incluiría no sólo la amortización de los equipos utilizados, sino también conceptos como, por ejemplo, el gasto en energía eléctrica que insume esta actividad. Sin dudas, fiscalizar adecuadamente esta situación configurará un verdadero desafío para la Administración Tributaria.

Por ejemplo, a pesar de que en la actualidad el minado en pequeña escala, efectuado por una persona con un pequeño equipo desde su vivienda no es tan rentable (dado el costo de la energía y el precio de los criptoactivos), como sí lo fuera años atrás, este minado a pequeña escala sigue existiendo. ¿Cómo determinar, por ejemplo, la proporción de energía eléctrica atribuible al minado y diferenciarla del resto de la energía consumida en el hogar? ¿Se utilizaría un porcentaje similar al considerado en el caso de monotributistas (dado que sería una actividad de alto consumo eléctrico, y salvo prueba en contrario, se asignaría al minado un 90% de la energía consumida[10])?

¿Y el cálculo de las amortizaciones de los equipos utilizados? ¿La vida útil se fijará en 10 años?

A su vez, respecto del minado, también pueden presentarse otras alternativas a considerar a la hora de regular la actividad: muchos pequeños mineros suelen agruparse y conformar pools de minería.

Otra opción existente hoy en día es que el minero, en vez de adquirir costosos equipos de minería, contrate a una empresa que le brinde el respectivo servicio. Esto se conoce como cloudmining o minería en la nube: el minero alquila el poder de cómputo y, de acuerdo con la tarifa abonada, recibirá una determinada cantidad de monedas digitales.

Se observa, entonces, como a la hora de determinar el costo de las monedas digitales enajenadas se deben analizar varios aspectos, que van desde el tipo de moneda a considerar (pesos o moneda extranjera, que harán variar la alícuota y la gravabilidad de las diferencias de cambio) hasta la forma en que se minan los criptoactivos.

Costo computable especial

Con relación al costo computable, también debe tenerse presente lo estipulado por el art. 86 inciso f) de la Ley 27.430, en el caso de que la moneda digital hubiera sido adquirida antes del año 2018: para la determinación de la ganancia bruta de las operaciones comprendidas en los incisos a) y b) del art. 98 de la LIG (entre las que se encuentra la enajenación de monedas digitales), el costo a computar será el último precio de adquisición o el último valor de cotización al 31 de diciembre de 2017, el que fuera mayor.

Por ejemplo, si se compró un bitcoin en el año 2015 a USD300 y se lo vendió en 2018 a USD7500, a los efectos de calcular la ganancia bruta se deberá restar del precio de venta (USD7500) el costo computable. Y para determinar dicho costo, se comparará el costo original de USD300 con la cotización del bitcoin al 31/12/2017 (aproximadamente USD19.800), y el mayor de éstos será el costo computable. O sea, en este ejemplo, no existirá ganancia bruta a los fines impositivos.

Sin embargo, aquí se observa otro problema: la cotización de las monedas digitales no es uniforme ni transparente, existen cientos de exchanges en el mundo con precios diferentes entre sí, y a su vez la cotización no se detiene en ningún momento del día (como sucede, por ejemplo, con los activos bursátiles), es las 24hs. ¿Qué cotización tomar en este sentido? ¿Se debe utilizar como referencia algún Exchange de importancia a nivel mundial (por ejemplo, Bitstamp es el portal que se suele tomar como referencia para las operaciones en el mundo)?

Quizá lo ideal sería que el Fisco (bajo ciertos parámetros objetivos) fije la cotización de cada moneda digital al 31 de diciembre (y no sólo del 2017, sino de cada año, dado que también podría llegar a utilizarse para el Impuesto sobre los Bienes Personales, como se analizará oportunamente).

Esta última idea, de todas formas, también conlleva complicaciones, dado que las monedas digitales y tokens son muchos a nivel mundial.

Otro aspecto de la Ley que puede derivar en controversia es el de la alícuota a aplicar en el caso de enajenación de monedas digitales cuyas ganancias sean de fuente argentina.

Al analizar el artículo 98 (ex art. 90.4) de la LIG se advierte la falta de un verbo que especifique en forma exacta si las ganancias derivadas de la venta de los instrumentos financieros enunciados en los incisos a), b) y c) estarán sujetas al 5% o al 15% de acuerdo con la moneda y/o la cláusula de ¿emisión?, ¿o de comercialización? El consenso general en la Doctrina es considerar las condiciones de emisión y no las de comercialización, aunque el vacío normativo en ese sentido es llamativo.

A su vez, en el caso de las monedas digitales la ganancia producida por su enajenación sólo está contemplada en el inciso b) del art. 98 de la LIG: “…en todos los casos en moneda nacional con cláusula de ajuste o en moneda extranjera…”. Y la alícuota aquí siempre será del 15%.

Es decir, que la LIG sólo gravaría en el Impuesto Cedular las ganancias de fuente argentina derivadas de la enajenación de monedas digitales siempre que sean emitidas en pesos con cláusula de ajuste o en moneda extranjera: ¿y en caso de existir una moneda digital emitida en pesos y sin cláusula de ajuste? ¿Qué alícuota se debe aplicar? El concepto moneda digital no está mencionado en el inciso a) del art. 98, correspondiente a la tasa del 5%.

El citado inciso a) incluye a los “demás valores”, no obstante, al leer la definición que el art. 9 del Decreto Reglamentario brinda de este concepto, no se podría concluir que las monedas digitales puedan ser consideradas “demás valor”, siendo éstos:

“…títulos valores emitidos en forma cartular y a todos aquellos valores incorporados a un registro de anotaciones en cuenta, incluyendo los valores de crédito o representativos de derechos creditorios, contratos de inversión o derechos de crédito homogéneos y fungibles, emitidos o agrupados en serie y negociables en igual forma y con efectos similares a los títulos valores, que por su configuración y régimen de transmisión sean susceptibles de tráfico generalizado e impersonal en los mercados autorizados por la COMISIÓN NACIONAL DE VALORES, además de los cheques de pago diferido, certificados de depósitos a plazo fijo, facturas de crédito, certificados de depósito y warrants, pagarés, letras de cambio, letras hipotecarias y todos aquellos títulos susceptibles de negociación secundaria en tales mercados…”.

Se advierte de esta manera otro inconveniente a la hora de liquidar la cédula para monedas digitales en pesos y sin ajuste.

Si la intención del legislador era gravar estas operaciones siempre al 15%, ¿por qué no incluyó a todas las monedas digitales, sin discriminación alguna, en el inciso c) del art. 98?

Además, la RG 4.227/2018[11] sí establece en su art. 7 que las ganancias obtenidas por beneficiarios del exterior por la venta de monedas digitales estarán sujetas a una retención del 5% siempre que sean “…emitidas en moneda nacional sin cláusula de ajuste”. Aquí no sólo se aclara la alícuota para las monedas digitales en pesos y sin ajuste, sino que también se establece que sean “emitidas” en esa moneda.

Y si se profundiza el análisis, surge la duda de si en realidad una moneda digital es emitida en alguna divisa en particular (por ejemplo, pesos o dólares) o si es un valor en sí mismo: un bitcoin, por ejemplo, es emitido en bitcoin, no es emitido en dólares, posee un valor intrínseco; en dólares, por lo general, sólo será su comercialización.

Finalmente, al aprobarse el nuevo ordenamiento del DR (mediante Decreto 862/2019 del 9 de diciembre de 2019) se menciona que en el caso de la venta de monedas digitales en moneda nacional sin cláusula de ajuste (y de fuente argentina) la alícuota sería 5% (artículo 245 del DR). Pero todos los interrogantes planteados anteriormente, continúan vigentes.

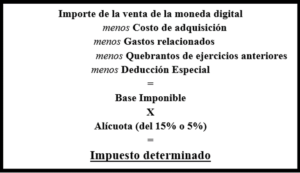

El esquema de liquidación cedular (fuente argentina) es el expuesto a continuación:

La Deducción Especial para el año 2018 fue de $66.917,91; para 2019 de $85.848,99, y para 2020 es de $ 123.861,17. (Y esta Deducción debe proporcionarse entre las ganancias derivadas de los incisos a) y b) del art. 95 y los incisos a) y b) del art. 98 de la LIG).

La Deducción Especial para el año 2018 fue de $66.917,91; para 2019 de $85.848,99, y para 2020 es de $ 123.861,17. (Y esta Deducción debe proporcionarse entre las ganancias derivadas de los incisos a) y b) del art. 95 y los incisos a) y b) del art. 98 de la LIG).

Imputación al año fiscal

En el caso de personas humanas y sucesiones indivisas (no organizadas en forma de empresa), las ganancias obtenidas por la venta de estos activos se imputarán al ejercicio de su percepción (criterio de lo percibido, art. 24 de la LIG).

Quebrantos específicos

Los quebrantos provenientes de la enajenación de monedas digitales se considerarán como de naturaleza específica y sólo podrán computarse contra las utilidades netas de la misma fuente y que provengan de igual tipo de operaciones en el año fiscal en el que se experimentaron las pérdidas o en los cinco años inmediatos siguientes.

Otras situaciones problemáticas

Sin ánimo de agotar los confusos escenarios que se pueden presentar al operar con monedas digitales, a continuación, se describirán tres situaciones que deberán ser tenidas en cuenta por una futura “reglamentación” normativa.

En primer lugar, existen exchange (incluso uno en Argentina: Buenbit) que ofrece un rendimiento (interés) por mantener depositadas en sus cuentas las monedas digitales (localmente se empela la stable coin DAI). Similar a un “plazo fijo crypto”. En este caso, donde, por ejemplo, se “depositan” DAI y se cobra un interés en DAI, ¿se debe asimilar la “colocación a plazo” de estos criptoactivos a un depósito bancario?

Suponiendo que el rendimiento se obtiene en un exchange local y que la fuente sea argentina (¿es argentina?):

- para los intereses obtenidos durante el año 2019, ¿se aplicaría el Impuesto Cedular y la alícuota del 15% del art. 95 de la LIG? El citado artículo no contempla claramente tal situación[12]. ¿Se tributaría, entonces, por el régimen general a una alícuota que puede alcanzar el 35%, por escala del art. 94?

- para los intereses obtenidos durante el año 2020 en adelante, al ya estar derogada la cédula del art. 95, se deberá tributar por régimen general.

En segundo lugar, se debe considerar la situación en que un empleado en relación de dependencia o un trabajador independiente cobre su salario o sus honorarios en moneda digital: es renta de cuarta categoría, art. 82 de la LIG. A su vez, si se considera que este pago es “en especie”, se debe prestar atención a lo establecido por art. 185 del Decreto Reglamentario: si las monedas digitales son enajenadas o transferidas dentro de los dos años posteriores a su percepción, y por dicha cesión se obtuviera un beneficio (producido por la diferencia entre el precio de transferencia y el valor impositivo de incorporación al patrimonio), se gravará la ganancia (y será también de cuarta categoría, tributando por régimen general).

Por último, en tercer lugar, no se debe obviar la existencia de beneficios obtenidos mediante la operatoria de futuros de monedas digitales. No serian demás valores en Ganancias, debido a que este concepto (como ya se ha analizado) no comprende a los futuros. Por lo tanto, por los beneficios obtenidos, se debería tributar por régimen general (escala del art. 94). Y otra vez, aquí surge el inconveniente en la determinación de la fuente de la ganancia.

Sujetos empresa

Las personas jurídicas tributarán el Impuesto a las Ganancias por sus beneficios derivados de la enajenación de monedas digitales, encuadrando dichos rendimientos en la tercera categoría y aplicándose el criterio de imputación de devengado.

Para los ejercicios iniciados hasta el 31/12/2020, inclusive, la alícuota societaria es del 30%, disminuyendo al 25% para los ejercicios que se inicien a partir del 01/01/2021.

La LIG aclara (art. 56, último párrafo) que las monedas digitales no deben ser considerados bienes de cambio y, en consecuencia, se regirán por las normas específicas que dispone la LIG para estos bienes.

Aquí también se presenta el ya analizado inconveniente a la hora de definir la fuente de la ganancia derivada de la enajenación de estos activos.

Por otro lado, con respecto al costo computable, el art. 67 de la LIG sostiene que cuando se enajenen monedas digitales el costo a imputar será igual al valor impositivo que se les hubiere asignado en el inventario inicial correspondiente al ejercicio en que se realice la enajenación. En caso de tratarse de adquisiciones efectuadas en el ejercicio, el costo computable será el precio de compra. Y el artículo agrega que se considerará sin admitir prueba en contrario que los bienes enajenados corresponden a las adquisiciones más antiguas de su misma especie y calidad.

En caso de sujetos empresa sí estará alcanzado el resultado por tenencia.

Asimismo, en el caso de personas jurídicas, los quebrantos originados en la enajenación de monedas digitales también poseen el carácter de específicos.

Por último, de tratarse de una empresa que presta servicios de minería a terceros, sólo se gravarán los resultados derivados de dicha prestación.

Beneficiarios del exterior

Aquí el problema principal radica, una vez más, en cómo determinar la fuente de la ganancia: en caso de no ser fuente argentina, obviamente el beneficiario del exterior no estará alcanzado por el impuesto.

Si las ganancias en cuestión fueran locales, siguiendo lo normado por los artículos 249 y 250 del Decreto Reglamentario de la LIG y el inciso i) del art. 104 de la LIG, la ganancia neta presunta por la enajenación de monedas digitales será el 90% de las sumas pagadas. Sobre esta ganancia presunta se aplicará:

- la alícuota del 5% o 15% (según lo establecido por art. 98 de la LIG), si el beneficiario del exterior residiese en jurisdicción cooperante o los fondos proviniesen de jurisdicción cooperante, o

- la alícuota del 35% si el beneficiario del exterior residiese en jurisdicción no cooperante o los fondos proviniesen de ese tipo de jurisdicción.

A tales efectos se debe aplicar la Resolución General de AFIP n° 4227/2018 (B.O. 12/04/2018). Según el art. 6 de esta RG, la retención e ingreso del impuesto, en caso de enajenación de monedas digitales, estará a cargo del adquirente de los valores (si éste es residente argentino): o sea que, por ejemplo, en una operación de venta de monedas digitales en la que interviene un vendedor residente en el exterior y una persona humana local (y suponiendo que se está frente a ganancia de fuente argentina), ¿el comprador residente en el país deberá inscribirse ante AFIP y así actuar como agente, por más que haya efectuado una operación por un monto muy pequeño? Es claro que deberá readecuarse el régimen vigente para contemplar estas situaciones.

En el caso de beneficiarios del exterior también se puede presentar el caso de que estos sujetos obtengan rendimientos positivos por colocaciones efectuadas en monedas digitales. ¿Cómo tratar a estos intereses? Aquí corren las mismas consideraciones ya analizadas al tratar el tema en el acápite de Personas Humanas, y una cuestión extra: ¿el exchange actuaría como agente de retención? En este sentido, debería modificarse la RG 4227.

III.3.2. Impuesto sobre los Bienes Personales

La Ley del Impuesto sobre los Bienes Personales (Ley n° 23.966) no menciona específicamente a las monedas digitales (ni virtuales ni ningún concepto fácilmente atribuible a criptoactivos) y, por ende, no se desprende claramente del texto legal el tratamiento a aplicar a la tenencia de estos activos por parte de personas humanas.

La Doctrina suele dividirse en dos posiciones: los que aseveran que las monedas digitales como el bitcoin son un bien gravado (opinión mayoritaria), y aquellos que sostienen que están exentos.

Los primeros justifican su gravabilidad asimilando a las monedas digitales a activos financieros del art. 22 inciso h) de la Ley (“títulos valores”). Incluso, se podría concluir que las monedas digitales están gravadas en Bienes Personales si se sigue lo dispuesto por el art. 31 de la Reglamentación de la Ley del Impuesto sobre los Bienes Personales, que establece que para los casos no previstos en dicho cuerpo normativo se aplicará en forma supletoria las disposiciones legales y reglamentarias del Impuesto a las Ganancias. Y en Ganancias las monedas digitales son tratadas como activos financieros.

Por su parte, otros tributaristas sostienen que en realidad las monedas digitales serían bienes inmateriales y por ende exentos por art. 21 inciso d) de la Ley.

Incluso, una opinión minoritaria sostiene cabe la posibilidad de que estos activos incluso califiquen como no gravados, dado que en los artículos 19 y 20 de la Ley de Bienes Personales no se los contemplan (al menos explícitamente).

En caso de que las criptomonedas califiquen como bienes inmateriales, según el art. 21 inciso m) de la Ley, estarían “ubicadas” en Argentina si el titular estuviese domiciliado aquí al 31 de diciembre (y por lo ya comentado, estarían exentos).

Sin embargo, si no se definieran como inmateriales (y estuvieran gravados), ¿cuál sería su ubicación? Dependiendo de si están situados en el país o en el extranjero variará la alícuota a tributar (desde la sanción de la Ley 27.541 a fines de 2019, los bienes situados en el exterior están sujetos a una alícuota diferencial más elevada).

Para determinar si se trata de bienes situados en el país o en el exterior resultaría crucial definir la ubicación del emisor, pero (como ya se analizó) la emisión es descentralizada y no es posible ubicar geográficamente al emisor.

Dada esta circunstancia, ¿podría una futura normativa establecer que en lo que respecta a la ubicación de las monedas digitales ésta sea definida por la residencia fiscal del titular de estos activos? Otra alternativa podría ser adoptar este criterio, pero con una salvedad: definir como bienes del exterior aquellas monedas digitales que permanezcan en un exchange domiciliado fuera de Argentina. Si bien ninguna de estas opciones sería técnicamente correcta, podría ser una solución aceptable ante la imposibilidad de liquidar correctamente el tributo según la normativa actual.

Otra incógnita por resolver lo representa la valuación al 31 de diciembre: al no estar definido en la Ley, algunos doctrinarios opinan que las monedas digitales deben valuarse a su valor de cotización al 31/12. Pero, ¿cuál sería este valor? Las criptomonedas cotizan las 24hs del día, en mercados libres, desregulados y su valor difiere sustancialmente entre exchanges, por lo que sería necesario que el valor oficial lo defina el Fisco; sin embargo, existen miles de estos activos en el mundo, por lo que sería complejo que la Administración Tributaria determine el valor de todos ellos.

Otros doctrinarios, opinan que las monedas digitales deben ser consideradas como activos financieros (que no cotizan en bolsa) y, de esta forma, valuarse a su costo “incrementado de corresponder, en el importe de los intereses, actualizaciones y diferencias de cambio que se hubieran devengado a la fecha indicada”.

En síntesis, la normativa debería establecer qué tipo de activo serían las monedas digitales (y así poder encuadrarlas o no en alguna de las exenciones vigentes), cómo definir su ubicación a los fines del impuesto y cómo deben valuarse.

III.3.3. Impuesto al Valor Agregado

La Ley del Impuesto al Valor Agregado no especifica el tratamiento a aplicar a la enajenación de monedas digitales. Sin embargo, del análisis del texto legal se puede arribar a la conclusión de que se está frente a una venta o cesión a título oneroso excluida del objeto del gravamen (Mansilla, 2020).

No se configura el elemento objetivo (la venta de monedas digitales no es venta de cosa mueble ni obra, locación o prestación de servicio) y no hay sujeto pasivo del tributo (según art. 4 de la Ley del IVA) (Rybnik, 2019).

Por otra parte, debería analizarse el caso en que un sujeto ofrezca a un tercero el servicio de minado de criptoactivos o alquiler de equipos para tal fin: se estaría frente a la prestación de un servicio alcanzado por el impuesto (art. 3 de la Ley de IVA). Cabría preguntarse si encuadraría en el art. 3, inciso e) apartado 21.c): “los servicios de computación incluido el software cualquiera sea la forma o modalidad de contratación”.

III.3.4. ¿Monotributo?

En primer lugar, con respecto a la posibilidad de encuadrar la compraventa de monedas digitales o monedas virtuales en el Régimen Simplificado (siempre que se trate de personas humanas), se debería definir concretamente cómo debe considerarse esta actividad. En caso de ser calificada de prestación o inversión financiera, o incluso compraventa de valores mobiliarios, quedaría descartada la opción del monotributo, según lo dispuesto por el art. 1 del Reglamento de la Ley (Decreto 1/2010 – B.O. 04/01/2010).

En caso de que se determinase que la compraventa de monedas digitales y su minado no encuadran en actividad financiera (o si lo hicieran, estarían exceptuadas de lo estipulado en el art. 1 del Reglamento del Régimen), y se pudiera adherir al monotributo por esta actividad, sería necesario contemplar algunos aspectos:

- no existiría un valor unitario de venta;

- si se considerase a determinadas monedas digitales como ubicadas en el exterior, su adquisición por el monotributista argentino ¿sería asimilable a una importación de bienes? En ese caso, debería permitirse dicha importación sin ser excluido del régimen.

- el hecho de que el minado de criptomonedas requiere de un elevado consumo eléctrico y, por lo tanto, no debería contemplarse dicho parámetro a los fines de la categorización.

III.3.5. Impuesto a los Débitos y Créditos

Aquí cabe preguntarse si se considera, efectivamente, que las transferencias de monedas digitales no son movimientos de fondos, ya que en ese caso no se estaría frente al impuesto creado por la Ley 25.413/2001 (incluso, es importante recordar que el BCRA en 2014 sostuvo que las monedas digitales no tienen curso legal ni respaldo alguno).

En todo caso, si se considerase a las criptomonedas como un sistema de pagos organizado, debería establecerse la regulación respectiva, atendiendo a las particularidades de la actividad. En este punto, es dable destacar el fallo “Piantoni Hnos” de CSJN de fecha 12 de diciembre de 2017 (CAF 4455/2014/CA1-CS1 “Piantoni Hnos”), donde se declara la constitucionalidad del Impuesto a los créditos y débitos y se concluye que también estará alcanzado por el tributo cualquier movimiento de fondos (incluso en efectivo) que configure un “sistema organizado de pagos” y que esté “reemplazando” una operación efectuada a través de un débito o crédito bancario.

III.3.6. Impuesto provincial sobre los Ingresos Brutos

En términos generales, se puede definir el Impuesto sobre los Ingresos Brutos como aquel que grava (a nivel provincial) el ejercicio habitual y a título oneroso (en jurisdicción de la provincia de que se trate), del comercio, industria, profesión, oficio, negocio, locaciones de bienes, obras y servicios, o de cualquier otra actividad a título oneroso -lucrativo o no- cualquiera sea la naturaleza del sujeto que la preste (persona humana, empresa, cooperativa, etc).

Los elementos centrales del gravamen son: habitualidad, onerosidad y el elemento espacial.

En la compraventa de monedas digitales sería fácil determinar cuándo se está frente a una actividad onerosa. Sin embargo, ¿cómo se puede determinar objetivamente si se está desarrollando una actividad habitual o sólo son unas pocas operaciones aisladas? Este último punto debería aclararse.

Otro aspecto insoslayable (una vez más) es el de territorialidad: ¿dónde están ubicadas las monedas digitales? Si no se encontrasen ubicadas en territorio de la provincia de la que se trate, no se estaría ante una actividad gravada en Ingresos Brutos.

En Provincia de Buenos aires, el Fisco (ARBA) emitió el Informe 19/2012 en la que se ocupó del tratamiento en el impuesto de una empresa inscripta en Ingresos Brutos que vendía en el exterior (vía internet) bienes adquiridos en el exterior a compradores también radicados en el exterior: determinó que en esta situación sí existía sustento territorial en Prov. de Bs. As. y se debía tributar el impuesto. La base del razonamiento fue que la actividad en cuestión era parte de la operatoria general de la empresa.

Sin embargo, trasladando esta situación a la de una persona que compra y vende monedas digitales desde (por ejemplo) Prov. de Bs. As., y considerando que estos activos están ubicados en el exterior y que la persona no realiza otro tipo de actividades ni está inscripta en el impuesto, no debería tributar el gravamen provincial. De todas formas, las respectivas aclaraciones fiscales son indispensables.

Asimismo, llegado el caso de que los fiscos provinciales consideren gravada la venta de monedas digitales, ¿se establecerá una base imponible diferencial a los efectos de poder deducir el costo (como suele ocurrir con la venta de cigarrillos, por ejemplo)? De lo contrario, la actividad de compraventa de estos activos se tornaría muy poco rentable, e incluso se podría estar otorgando incentivos negativos que conduzcan a un incremento de la evasión impositiva y del ocultamiento de las transacciones.

Por último, si se analiza la situación de una empresa local que se dedica a la intermediación, es decir, un exchange, se estaría frente a una actividad gravada: pero ¿bajo qué nomenclador de actividades debería inscribirse?

III.3.7. Régimen informativo RG 4614/2019

Mediante la Resolución General 4614/2019 (B.O. 25/10/2019), la AFIP ha establecido un régimen informativo mensual que deben cumplir (entre otros sujetos) los exchanges locales: deberán informar desde el nombre del titular de la cuenta hasta los montos operados y los saldos finales.

Cabe destacar que, obviamente, este régimen informativo incluye sólo a los exchanges que están bajo la órbita de las leyes argentinas.

III.3.8. Ley antievasión y Facturación

Ley Antievasión

La Ley 25.345 de octubre de 2000 (Ley de Prevención de la Evasión Fiscal, o simplemente Ley Antievasión), dispuso que los pagos totales o parciales por montos superiores a los $1.000 (o su equivalente en moneda extranjera) no surtirán efectos entre las partes ni frente a terceros si no son concretados mediante:

- Depósitos en cuentas de entidades financieras.

- Giros o transferencias bancarias.

- Cheques o cheques cancelatorios.

- Tarjeta de crédito, compra o débito.

- Factura de crédito.

- Otros procedimientos que expresamente autorice el Poder Ejecutivo Nacional.

De esta forma, los pagos que no sean efectuados de acuerdo con lo dispuesto en el artículo 1° de la Ley tampoco serán computables como deducciones, créditos fiscales y demás efectos tributarios que correspondan al contribuyente o responsable, aun cuando éstos acreditaren la veracidad de las operaciones (art. 2 de la Ley).

Sin embargo, la Corte Suprema de Justicia de la Nación, se expidió en el fallo “Mera, Miguel Ángel (TF 27.870-I) c/ DGI” declarando la inconstitucionalidad del Articulo 2° de la Ley. Sostuvo que prohibir el cómputo de las operaciones cuyos pagos hayan sido efectuados por medios distintos de los mencionados, equivale a establecer una ficción legal que pretende desconocer o privar de efectos a operaciones relevantes para la correcta determinación de la base imponible y cuya existencia y veracidad ha sido fehacientemente comprobada.

Por lo tanto, las transacciones que se realicen abonándose con criptomonedas, tendrán efectos tributarios en la medida de las pruebas que determinen la veracidad, correspondencia y oportunidad de la compra o el gasto (CEAT, 2018).

Facturación

Con respecto a la emisión de facturas o comprobantes que respalden las operaciones de venta de monedas digitales, o incluso los pagos por compra de bienes o servicios que se cancelan utilizando criptoactivos, se observa la siguiente situación:

La RG-AFIP 1415/2003 (B.O. 13/01/2003), que establece el régimen vigente de emisión de comprobantes, no especifica nada al respecto. La documentación respaldatoria de toda venta de monedas digitales, ¿encuadra en el régimen general del artículo 1 de la RG 1415? Aquí se establece un régimen de emisión de comprobantes, aplicable a las siguientes operaciones:

- Compraventa de cosas muebles.

- Locaciones y prestaciones de servicios.

- Locaciones de cosas.

- Locaciones de obras.

- Señas o anticipos que congelen el precio de las operaciones.

- Traslado y entrega de productos primarios o manufacturados.

- Pesaje de productos agropecuarios.

¿Podría calificar la venta de monedas digitales como venta de cosa mueble? Esto deberá ser definido claramente por la normativa.

De lo contrario, de no corresponder el art. 1 para documentar la venta de criptomonedas, podría incorporarse este tipo de operación al Anexo IV de la citada RG, el cual describe “Situaciones Especiales” de emisión de comprobantes (por ejemplo, aquellas vinculadas a agentes bursátiles).

También es importante mencionar la RG 4395/2019 (B.O. 03/01/2019), la cual establece que a los fines de determinar la ganancia gravada por el impuesto cedular, la documentación respaldatoria por la compraventa de monedas digitales debe ser el Comprobante de la liquidación de la operación, el cual debe ser emitido por el Agente de liquidación y compensación (broker bursátil), agente de custodia y/o el sujeto emisor.

En la RG 4395 las monedas digitales fueron incluidas en un apartado junto con los resultados por venta de títulos públicos, letras y bonos, de ahí que se menciona que el comprobante puede llegar a ser emitido por un agente bursátil, cuando las monedas digitales no son vendidas por estos sujetos. La otra opción dada es que este comprobante sea provisto por el sujeto emisor: en caso de que una persona compre o venda las monedas digitales en un exchange, éste brindará tal boleto; pero ¿qué sucede si la operación se concreta en forma directa entre dos personas humanas no habitualistas y no inscriptas en ningún impuesto, lo que en la práctica se da cada día con mayor frecuencia?

El respaldo de este tipo de operaciones, así como su regulación general, es cada vez más necesario. Los Bancos suelen suspender provisoriamente las cuentas de algunos de sus clientes debido al monto de sus acreditaciones, clientes que suelen operar comprando y vendiendo monedas digitales y que al momento de intentar justificar sus operaciones ante la autoridad bancaria no saben cómo hacerlo ni en qué impuestos deben inscribirse (si es que deben hacerlo), producto de la falta de regulaciones claras. (Y aquí los beneficios derivados de la diferencia de precios entre la compra y la venta pueden ser ínfimos, pero las acreditaciones bancarias corresponden al total de la venta).

A estos fines resultaría de utilidad un régimen específico de emisión de comprobantes por la enajenación de criptomonedas, como así también los puntos a considerar al confeccionar facturas por la venta de bienes o servicios pagados con estos criptoactivos.

En este sentido, para mayor transparencia, además podría incorporarse la actividad de enajenación de monedas digitales al Nomenclador de Actividades Económicas de AFIP, y de esta forma no tener que ser facturadas bajo los códigos de actividad de Servicios Informáticos n.c.p, o Servicios empresariales n.c.p u otros similares que se suelen utilizar a tal efecto.

Incluso, muchos exchanges locales, a la hora de facturar una compra o venta de moneda digital, sólo lo hacen por la comisión por sus servicios de intermediación, sin reflejar (a veces) el monto total operado en moneda digital y en pesos. Y los conceptos utilizados por la operatoria pueden ir desde “Servicio por compra” o “Cargos por descarga (o carga) de saldos”, hasta directamente “comisión por servicios de obtención de bienes digitales por su cuenta y orden”.

IV. Situación legal en otros países

Al igual que sucede en Argentina, en el resto del mundo también rige una normativa poco clara, o incluso controvertida, y la regulación de las criptomonedas está presente en las agendas legislativas y de las Administraciones Tributarias, pero lamentablemente con pocos avances. A continuación, se brindará un breve repaso de la situación en varios países.

Tribunal de Justicia de la Unión Europea

A nivel europeo, en octubre de 2015 el Tribunal de Justicia de la Unión Europea (TJUE) opinó, en el marco de una cuestión planteada por Tribunal Supremo Administrativo de Suecia, que la actividad realizada por un exchange de bitcoins constituye una prestación de servicio a título oneroso alcanzada por el IVA, pero a su vez exento en virtud de su asimilación con las operaciones de intercambio de monedas tradicionales.

Además, el TJUE sostuvo que estos activos no pueden calificarse como bienes materiales y que poseen sólo la finalidad de ser un medio de pago. Y agrega que las monedas virtuales son “monedas no tradicionales”.

España

En el país ibérico, la venta de criptomonedas está alcanzada pero exenta del IVA. En la consulta vinculante V2846/2015[13] la Dirección General de Tributos afirmó que “Las monedas virtuales Bitcoin actúan como un medio de pago y por sus propias características deben entenderse incluidas dentro del concepto «otros efectos comerciales» por lo que su transmisión debe quedar sujeta y exenta del Impuesto”.

Y en relación con el minado, esta actividad se considera como operación no sujeta en IVA (consulta vinculante V3625/2016 – 31/08/2016).

Tampoco se aplica el Impuesto a las Transmisiones patrimoniales.

Con respecto al Impuesto al Patrimonio, la consulta vinculante V0250/2018 (01/02/2018) estipula que “…el hecho imponible del impuesto está constituido para el sujeto pasivo y en el momento del devengo, de la titularidad del conjunto de bienes y derechos de contenido económico que le sean atribuibles, con deducción de cargas y gravámenes que disminuyan su valor y de las deudas y obligaciones personales de las que deba responder. Consiguientemente, los “bitcoins” y demás criptomonedas deberán declararse en el Impuesto sobre el Patrimonio por su precio de mercado determinado a fecha de devengo (31 de diciembre de cada año)”.

Y en este mismo sentido, la consulta vinculante V0590/201818 (01/03/2018), establece que “… habrán de declararse junto con el resto de los bienes, de la misma forma que se haría con un capital en divisas, valorándose en el impuesto a precio de mercado a la fecha del devengo, es decir, a 31 de diciembre de cada año […], en definitiva, por su valor equivalente en euros a dicha fecha”.

Con respecto al Impuesto sobre la Renta de las Personas Físicas (IRPF), la enajenación de criptomonedas se encuentra gravada.

Si la venta se paga con moneda legal se tributará sobre la diferencia entre el valor de adquisición de la criptomoneda y el valor de venta; y en caso de efectuarse varias operaciones, se utilizará el criterio PEPS (Primero Entrado, Primero Salido). Las alícuotas impositivas para personas humanas son 19%, 21% o 23% (según escala), y 25% para jurídicas.

Según la consulta vinculante V0808/18 (22/03/2018), el resultado se reconoce al momento de la entrega de la criptomoneda, con independencia de cuándo se perciba el precio de la venta. La consulta vinculante remarca que la Ley del impuesto a la renta estipula que “…las ganancias y pérdidas patrimoniales se imputarán al período impositivo en que tenga lugar la alteración patrimonial”. Y luego señala que, según la Doctrina: “…lo que importa para la transmisión del dominio mediante compraventa no es el pago del precio, sino que el contrato o acuerdo de voluntades venga acompañado de la tradición en cualquiera de las formas admitidas en derecho.”

Asimismo, si las criptomonedas son obtenidas mediante su minado, el rendimiento económico producido también está gravado en el impuesto a la renta y se permite la deducción de gastos asociados.

En caso de producirse un intercambio de un tipo de criptomoneda por otro, la consulta vinculante V0999/18 (18/04/2018) sostiene que “el intercambio entre monedas virtuales diferentes realizado por el contribuyente al margen de una actividad económica da lugar a la obtención de renta que se califica como ganancia o pérdida patrimonial”.

Ejemplo práctico (CEAT, 2018):

- Compra de un BTC por 3.000 euros.

- En fecha futura, con el BTC a 8.500 euros de valoración, se intercambia por 9000 Theters, cuyo valor es similar al de un único BTC actual.

- Se deberá tributar por el beneficio obtenido, aunque no se haya obtenido un pago en euros en el intercambio.

- La tributación será sobre el beneficio de 5.500 euros, aplicando la alícuota de 19%, 21% o 23% según escala.

El 20/05/2019 el fisco español emitió la consulta vinculante V1069/19 “resolviendo” acerca de la gravabilidad de una operación de venta de bitcoin efectuada por un no residente en España. Según el fisco, la moneda virtual se encontrará situada en territorio español cuando en dicho lugar se encuentre situada la entidad (exchange o billetera online) que brinda el servicio de almacenamiento, ya que el acceso a los bitcoins (a las claves) “requerirá el acceso a la página web de la entidad y, por tanto, la necesaria participación de esta última”. Y la consulta concluye que “cuando se realice una transmisión de “bitcoin” que con arreglo al criterio señalado anteriormente estén situados en territorio español, se entenderá que la ganancia patrimonial se ha obtenido en territorio español…”.

¿Sería razonable adoptar este último criterio a la legislación impositiva argentina? En el caso de un exchange, por ejemplo, se conoce donde se encuentra ubicada su sede; pero ¿qué ocurriría si la enajenación de la criptomoneda se concreta directamente desde una billetera digital (tipo Coinomi) desde el teléfono celular o PC del vendedor? ¿Se utilizará, en este caso, el número IP de la PC o el código país de la tarjeta celular sim? ¿Y si la venta se efectúa utilizando una wallet fría? Hasta el momento, ninguna de estas preguntas tiene una solución satisfactoria.

Por otro lado, la Agencia Estatal de Administración Tributaria española, en enero 2020, emitió una Resolución aprobando las directrices generales del Plan Anual de Control Tributario y Aduanero de 2020, en la cual, al hablar de criptomonedas, sostiene:

En relación con los riesgos fiscales observados en las operaciones realizadas con criptomonedas, durante el año 2020 se continuarán las actuaciones iniciadas en años anteriores.

En concreto se realizarán, entre otras, las siguientes actuaciones:

a) Obtención de información sobre operaciones realizadas con criptomonedas.

b) Sistematización y estudio de la información obtenida, a efectos de diseñar las actuaciones de control adecuadas para garantizar la correcta tributación de las operaciones señaladas, así como el origen de los fondos utilizados en la adquisición de las mismas.

En 2018, la Comisión Nacional del Mercado de Valores junto con el Banco de España también ha emitido comunicación acerca de los “peligros” de las Ofertas Iniciales de criptomonedas, al igual que lo ha hecho la CNV local[14]. Se resaltan allí los riesgos de fraude, de la alta volatilidad de precios y la posibilidad de perder toda la inversión. En el año 2017, la Autoridad Europea de Valores y Mercados también había concretado advertencias en este mismo sentido[15], y en 2018 fue el turno de la Organización Internacional de Comisiones de Valores (IOSCO)[16].

Por último, según han informado varios medios de prensa internacionales[17], algunos bancos españoles han cerrado las cuentas de varios clientes que operan con criptomonedas, alegando el cumplimiento de la normativa antilavado de activos.

Estados Unidos

En 2013, el Financial Crimes Enforcement Network (FinCEN), similar a la UIF argentina, emitió el comunicado FIN-2013-G001[18], brindando algunas directrices para la operatoria con monedas virtuales. Allí aclara que no considera a este tipo de activos como “moneda real” (emitida por EE. UU. o cualquier otro estado).

Actualmente, el FinCEN obliga a los vendedores habitualistas de monedas virtuales a contar con un programa de cumplimiento de delitos financieros y prevención del lavado de activos. Incluso en 2019, ha sancionado económicamente a un individuo por efectuar operaciones de compraventa en forma directa con otros sujetos (P2P) y por montos elevados[19].

El Servicio de Impuestos Internos (IRS) de los Estados Unidos publicó en el año 2014 el aviso “Notice 21/2014”[20], fijando ciertos criterios básicos respecto de las monedas virtuales, entre los cuales se destacan:

- El IRS no considera a la moneda virtual como una moneda propiamente dicha, sino como una “propiedad” o activo.

- Al enajenar o intercambiar monedas virtuales por otro bien, un sujeto tendrá ganancias (o pérdidas) según la diferencia entre el valor de mercado del bien recibido y el costo computable de la moneda virtual.

- Con respecto a la minería, el valor de la moneda virtual obtenida será considerado un ingreso bruto.

- El pago de remuneraciones en moneda virtual es considerado salario y alcanzado por el impuesto al empleo, y deben ser informados por el empleador.

- Los pagos con moneda virtual están sujetos a retención al igual que cualquier otro pago a cambio de una propiedad.

- Las normas tributarias que rigen a las transacciones de propiedades se aplican a las transacciones que usan moneda virtual. Entre otras cosas, esto significa que un pago realizado con moneda virtual está sujeto a reportes de información como cualquier otro pago hecho en propiedad[21].

El IRS también estuvo envuelto en una disputa judicial con el exchange CoinBase, que finalmente se saldó a favor de la agencia de recaudación: el Exchange debió suministrar el organismo estatal la información sobre todos los usuarios en los EE.UU. que realizaron transacciones con criptomonedas por al menos USD20.000 entre 2012 y 2015.

Recientemente, el IRS anunció que no considera como moneda virtual (y por lo tanto no está sujeta a las normas tributarias e informativas) al dinero utilizado en el ámbito de los videojuegos[22].

Por otro lado, al momento de regular las ICOs, la Securities and Exchange Commission (SEC), equivalente a la CNV argentina, estableció que un token será considerado valor negociable (y por ende sujeto a su control) si cumple concomitantemente con los tres elementos que componen el denominado “Test de Howey” del año 1946:

- Es una inversión de dinero,

- en una empresa común, y

- existe la expectativa de obtener beneficios económicos producto del esfuerzo y gerenciamiento de terceros.

Esto es sumamente relevante debido a que, si el activo es considerado un valor negociable según la normativa de la SEC, tanto las empresas que lo emiten como aquellas que posteriormente lo comercializan, deberán inscribirse ante la SEC y cumplir con sus regulaciones.

Al igual que ocurre en Argentina, España y el resto de los ejemplos que se darán a continuación, los EE.UU. también carecen de una regulación completa de la actividad cripto. Incluso en forma reciente se ha presentado en el Congreso estadounidense un nuevo proyecto de ley en este sentido[23].

Reino Unido

Este país emitió las primeras medidas fiscales con relación a los criptoactivos en el año 2014. Y en 2019 publicó dos guías impositivas sobre el tema, una para personas individuales y otra para empresas[24], actualización de las guías que habían sido publicadas en el año 2018[25].

La norma identifica tres tipos de criptoactivo[26]: tokens de intercambio (como el bitcoin), token de utilidad y token de valores. Y aclara que el tratamiento impositivo dependerá del uso que se le dé al token respectivo y no del tipo de token de que se trate. En las mencionadas guías fiscales, el Fisco se ocupa sólo de los impuestos involucrados en los tokens de intercambio, a los cuales considera activos intangibles (intangible asset): se gravan impositivamente desde el trading hasta la minería de criptoactivos.

Canadá

Las Autoridades canadienses han emitido un manual sobre los impuestos que se deben tributar por operaciones con criptomonedas, incluido el intercambio de una moneda virtual por otra[27]. Por su parte, la Canadian Securities Administrators (equivalente a la CNV local), también ha emitido una guía al respecto[28].

Alemania

La Autoridad Federal de Supervisión Financiera de Alemania (BaFin) considera a las criptomonedas como instrumentos financieros. Las personas humanas estarán exentas del impuesto a la renta sobre las ventas de criptomonedas si no superan los 600 euros o si mantienen en su poder estos activos durante al menos 12 meses antes de la venta; mientras que las personas jurídicas siempre verán gravadas sus ganancias en el impuesto a la renta.

Francia

El país grava la venta de criptomonedas por dinero fiduciario (con un mínimo no imponible de 305 euros); sin embargo, no están alcanzados los intercambios de criptomonedas por criptomonedas[29].

Por último, el 26 de febrero de 2020, un tribunal francés calificó al bitcoin como un activo fungible e intangible[30].

Japón

No se grava la tenencia de criptomonedas, pero sí los beneficios de su enajenación (hoy con una alícuota del 20%, pero anteriormente llegó a ser del 55%). Las criptomonedas son consideradas “activos criptográficos” y no como “monedas virtuales”.

Australia

La autoridad fiscal australiana (Australian Taxation Office – ATO) califica a las criptomonedas como activos digitales basados en la criptografía[31]. Y hace una distinción entre criptomonedas para uso personal (que no generan beneficios económicos y por ende no están gravadas) y aquellas para uso comercial o para inversión (gravadas). También existe una exención impositiva para beneficios inferiores a los 10.000 dólares australiano.

La ATO también informa que por las transacciones con criptomonedas los individuos deberán mantener, al menos, la siguiente información:

- Fecha de la transacción criptográfica

- Valor de la criptomoneda en dólares australianos en el momento de la transacción

- Propósito de la transacción y los detalles del destinatario.

Chile

El 14 de mayo de 2018, mediante la emisión del Oficio Ordinario n° 963[32], el Servicio de Impuestos Internos (SII) se ha pronunciado sobre la tributación de las criptomonedas en el IVA y en el Impuesto a la Renta.

El bitcoin y demás criptomonedas son “activos digitales o virtuales”, y al no tener “corporalidad” no queda gravada su venta en el IVA. Sí se grava en el Impuesto a la Renta y, al determinar el costo de la enajenación, se utiliza el método de costeo FIFO (primero entrado primero salido). También queda alcanzada en este último gravamen la operación de intercambio de una criptomoneda por otra.

Venezuela

Los altos niveles de inflación y las múltiples distorsiones económicas existentes durante los últimos años, incluida la constante depreciación de la moneda nacional, han hecho que Venezuela se convirtiese en un país con un elevadísimo uso de criptomonedas[33]. Hasta el propio Estado lanzó la suya: el petro (pero de escaso éxito).

La Superintendencia Nacional de Criptomonedas (Sunacrip[34]) es el organismo que regula la actividad cripto.

A principios de 2020, implementó un recargo que puede llegar a representar hasta un 25% más del IVA a toda compra de bienes o servicios que se cancele mediante moneda extranjera o criptomoneda (salvo que sea petro). También se grava la compra de monedas digitales (salvo petro).

V. Palabras finales

Tal como se describió en el presente trabajo, la carencia de un correcto y completo marco normativo de toda actividad vinculada con criptomonedas (desde la compraventa hasta su tenencia y minería) representa un inconveniente para el Fisco (que no puede recaudar los impuestos correspondientes y tampoco posee herramientas para controlar y auditar las respectivas operaciones) y los organismos de control (como la UIF y su dificultad operativa a la hora del control de actividades ilícitas como el lavado de activos), como así también para los contribuyentes y profesionales que los asesoran (que permanecen en un estado de estupefacción al no poder declarar correctamente sus inversiones y demás operaciones que involucren criptomonedas).

Esta ausencia casi total de leyes que guíen la actividad en Argentina no es un caso aislado en el mundo, al contrario: la mayoría de los países hoy presentan problemas normativos similares. Y todos ellos también comparten la preocupación por el potencial uso de las criptomonedas tanto para evadir impuestos como para lavar dinero o financiar actividades ilícitas. De ahí que el interés y la imperiosa necesidad de alcanzar un marco normativo que logre regular adecuadamente la actividad no sea sólo argentina.

En definitiva, atento a los vertiginosos cambios e innovaciones en el mundo cripto, una señal positiva ha sido la incorporación de las monedas digitales en la Ley del Impuesto a las Ganancias, en un intento de comenzar a brindarles un marco normativo hasta ese momento inexistente. Sin embargo, resulta indispensable que los legisladores y el Fisco continúen regulando la actividad, de forma rápida y flexible, y siempre atendiendo a la utilidad actual y potencial de esta disruptiva tecnología.

También deberían tenerse en cuenta los potenciales efectos negativos que podría ocasionar una alta presión tributaria sobre una actividad con características altamente elusivas.

Asimismo, dado que hasta hoy no han existido regulaciones impositivas claras que permitan una correcta liquidación de los impuestos involucrados en la operatoria con criptomonedas, también podría evaluarse la posibilidad de que, una vez que se cuente con un completo marco normativo de la actividad, se establezca un régimen de blanqueo de tenencia de criptoactivos en cabeza de los contribuyentes, lo que favorecería a la transparencia del mercado y a futuro ayudaría al control y fiscalidad de la actividad.

Referencias bibliográficas y audiovisuales

Vieiro, Diego; Aued, Alejandro; Vadell, Gabriel (2018). El desafío de las administraciones tributarias frente a las criptomonedas. CEAT, UBA. 2018

Mansilla, Cristina (2020). Tratamiento fiscal de las monedas digitales. Editorial La Ley, Thomson Reuters, Bs. As. Enero 2020

Zocaro, Marcos (2020). El mercado cambiario y la Bolsa frente a los recientes cambios normativos. Editorial La Ley Thomson Reuters – Revista Impuestos Práctica Profesional. Junio 2020.

Zocaro, Marcos (2020). La transparencia en el gasto público y el cumplimiento tributario. El caso chileno. CEAT. Junio 2020.

Zocaro, Marcos (2020). Así pagan el Impuesto a las Ganancias las criptomonedas en Argentina. Portal Web Criptonoticias.com. Marzo 2020.

Zocaro, Marcos (2019). Algunos aspectos problemáticos de la gravabilidad de las monedas digitales en el impuesto a las ganancias. Editorial La Ley Thomson Reuters. Junio 2019.

Rybnik, Daniel (2019). Una aproximación a la tributación de las criptomonedas (Capítulo 18), en Tributación de la economía digital (Braccia, Mariano). Editorial La Ley. 2019.

Aued, Alejandro (2018). Tratamiento fiscal de las criptomonedas en el resto del mundo. Conferencia brindada en el VIII Congreso Nacional de Entes Recaudadores del CEAT – FCE- UBA. 2018.

Mihura Estrada, Ricardo (2019). Tenencias y ganancias (y pérdidas) de criptoactivos en las declaraciones juradas personales. Editorial Errepar, DTE, agosto 2019.

GAFI (2014). Virtual currencies key definitions and potential AML/CFT risks. GAFI (Grupo de acción financiera internacional). Junio 2014.

GAFI (2015). Guidance for a Risk-based approach to virtual currencies. GAFI (Grupo de acción financiera internacional). Junio 2015.

Nakamoto, Satoshi (2008). Bitcoin: un sistema de dinero en efectivo electrónico peer-to-peer. (https://bitcoin.org/files/bitcoin-paper/bitcoin_es.pdf).

Ammous, Saifedean (2018). El patrón Bitcoin. Ediciones Deusto. Editorial Planeta.

[1] Para ver el mercado mundial de criptomonedas: https://coinmarketcap.com/es/all/views/all/

[2] Para profundizar en este tema, se recomienda la lectura de Rybnik (2019).

[3] DAI mantiene la paridad con el dólar, casi 1 a 1, y es un token que corre bajo la blockchain de Ethereum. (Una moneda virtual, como Ethereum, posee su propia plataforma blockchain, mientras que un token opera sobre la blockchain de un tercero; a su vez, un token puede ser un security token o un utility token).

[4] Una wallet en papel se puede generar gratuitamente en sitios como éste: https://www.bitaddress.org/

[5] Portales como el siguiente, muestran negocios alrededor del mundo donde aceptan pagos con criptos: https://coinmap.org/view/#/map/50.09996918/14.46910948/17

[6] https://www.cnv.gov.ar/SitioWeb/Prensa/Post/1204/1204-alerta-al-publico-inversor-sobre-ofertas-iniciales-de-monedas-virtuales-o-tokens

[7] Ver, por ejemplo, estadísticas para Localbitcoin.com: https://coin.dance/volume/localbitcoins/ARS

[8] Zocaro, Marcos (2020). El mercado cambiario y la Bolsa frente a los recientes cambios normativos. Ed. La Ley

[9] Art. 245 del Decreto Reglamentario (DR).

[10] Para contribuyentes monotributistas esto está establecido en el art. 9 de la Ley 26.565

[11] B.O.: 12/04/2018