Publicado en enero 2018 en la Revista Impuestos n° 20, La Ley.

Fabián Ferrario y Marcos Zocaro

- Introducción

A la hora de idear la reforma de un sistema tributario, es fundamental cumplir con dos premisas: por un lado, implementar impuestos lo más equitativos y progresivos posibles, donde la carga tributaria se distribuya según la real capacidad contributiva de cada agente económico; y por el otro, que dicho régimen impositivo provoque la menor cantidad de distorsiones en el sistema económico-productivo.

La combinación de estas consignas, en la práctica muchas veces se vuelve una tarea casi utópica, sobre todo si el sistema tributario existente sufre de graves distorsiones difíciles de subsanar en el corto o mediano plazo.

Un ejemplo de esto, como veremos en las próximas líneas, es el de la Provincia de Buenos Aires.

Luego de heredar a finales del 2015 una Provincia con grandes desequilibrios económicos, la gestión actual debió enfrentarse al dilema de cómo iniciar rápidamente y con los ingresos disponibles (principalmente: impuestos, deuda pública y fondos de la coparticipación federal) un proceso de recuperación de las cuentas públicas, disminuyendo el déficit fiscal, reactivando la economía y comenzando las obras de infraestructura necesarias para el desarrollo.

En el tema impositivo, lejos de optar por una política de shock, el Gobierno se propuso iniciar una modificación gradual y previsible de la estructura tributaria provincial, cuyo puntapié inicial fue la sanción de la ley Impositiva del 2016, continuó con la ley de 2017 y pretende acentuarse con la ley del año entrante.

A pesar de las necesidades financieras, debido a la existencia de una elevada presión tributaria, tanto a nivel local como nacional (en este último caso superando el 32% del PBI), el Gobierno provincial no cuenta con mucho margen para incrementar aún más la carga impositiva sin asfixiar a los sectores productivos, con la consecuente merma de la actividad económica. A su vez, a diferencia de Nación, el menú tributario no es amplio: la Agencia de Recaudación bonaerense (ARBA) cobra básicamente cinco impuestos (Ingresos Brutos, Inmobiliario, Automotores y Embarcaciones Deportivas, Sellos y Transmisión Gratuita de Bienes), siendo notoriamente preponderante el primero de ellos.

De estos tributos, quizá el que recae sobre los Ingresos Brutos sea el más distorsivo y perjudicial para la economía: es regresivo, no neutral, grava las ventas de todas las etapas del proceso productivo y, a diferencia de lo que ocurre con el Impuesto al Valor Agregado (IVA), lo hace de manera acumulativa, generando un efecto en cascada, incrementando así los precios finales de los bienes y servicios y trasladando la mayor carga tributaria a los consumidores finales. Esto también fomenta la integración vertical: las grandes empresas se ven favorecidas al expandir sus actividades sobre el mercado de sus insumos, evitando así el costo adicional que significa el impuesto sobre impuesto. Además, este tributo se ha caracterizado en muchas oportunidades por gravar en forma diferencial a los bienes extra-jurisdicción, dando lugar al fenómeno de las aduanas internas (1).

Por los motivos expuestos, muchos economistas y legisladores proponen su eliminación; a pesar de que estas propuestas no sean más que un anhelo difícil de cumplir: la recaudación de prácticamente todas las provincias del país están basadas en este impuesto, y sin otro gravamen de similares magnitudes y/o una fuente de financiamiento extra para seguir haciendo frente al gasto público, sería imposible su eliminación.

En la Provincia de Buenos Aires, en el ejercicio 2016, la recaudación de Ingresos Brutos ascendió a $115.234 millones, mientras que por ejemplo el guarismo para el Impuesto Inmobiliario se acercó a los $9493 millones, siendo de $158.081 millones la recaudación de todos los impuestos cobrados por ARBA. Se puede apreciar fácilmente la importancia de Ingresos Brutos sobre la totalidad de los recursos tributarios: un 72,8% frente a un 6% del gravamen sobre las propiedades (2).

A su vez, comparándolo con el 2007, por ejemplo, lo recaudado por Ingresos Brutos significó un 65,7% y por Inmobiliario un 9,4% de la recaudación tributaria total: vemos como el peso del impuesto a la actividad económica fue incrementándose, a la vez que disminuyó la importancia recaudatoria del gravamen sobre las propiedades.

Entre las causas de este fenómeno, podemos encontrar la falta de revalúo periódico de los inmuebles, o al menos una indexación de dichos valores por la inflación del período; indexación de la que, en cambio, sí goza de forma implícita el impuesto sobre los Ingresos Brutos (debido a que su recaudación se basa en el precio de los bienes y servicios transados y prestados).

Por ejemplo, si observamos los datos correspondientes al Impuesto Automotor de los últimos tres años, vemos como este recauda incluso más que el Inmobiliario, debido a que el valor de los vehículos sí está actualizado. Un verdadero despropósito producto del descalabro tributario gestado durante años.

Un punto para nada despreciable, es el efecto que puede tener la modificación de estos impuestos sobre el humor social, influyendo incluso en el potencial voto de los electores: un incremento del Impuesto Inmobiliario es rápidamente detectado y rechazado por cualquier ciudadano debido a su visibilidad; sin embargo, un aumento de la alícuota de Ingresos Brutos es muy difícil de ser percibido por parte de los consumidores, ya que el gravamen está incorporado en el precio de los bienes y servicios, no existiendo ningún tipo de discriminación en las facturas de compra-venta que permita identificar el incremento del costo.

Así y todo, con el objetivo de darle mayor racionalidad al sistema tributario, el Gobierno provincial ha emprendido el camino de la reforma, procurando, en consonancia con los lineamientos esbozados por Nación, una baja paulatina del Impuesto sobre los Ingresos Brutos y una actualización de la base imponible del Inmobiliario.

De esta forma, también se acoplaría el sistema tributario local a la tendencia de los países desarrollados de incrementar la gravabilidad del patrimonio y disminuir la carga sobre la actividad económica.

En este sentido, el ministro de Economía provincial Hernán Lacunza sostuvo en declaraciones a la prensa: “Lo que había hasta ahora era populismo tributario. Se cobraba lo oculto y no lo más visible. Un pobre hoy paga varias veces Ingresos Brutos cuando va a comprar galletitas al kiosco. No es cierto que habrá aumento de precios, al revés, van a bajar” (3).

- Reforma impositiva 2018

II.1. Impuesto Inmobiliario

Como ya hemos mencionado, sobre este gravamen y sobre Ingresos Brutos se centra la mayoría de las reformas.

Según se desprende del texto de la Ley Impositiva del 2018 (4), aprobada el pasado 14 de noviembre, la principal modificación en relación al Impuesto Inmobiliario es la actualización del valor fiscal de las propiedades, muy retrasado debido a la alta inflación de los últimos 12 años.

De esta forma, el art. 2º de la ley sancionada, establece que nuevos valores del metro cuadrado de superficie cubierta, los cuales detallamos en el siguiente cuadro resumen:

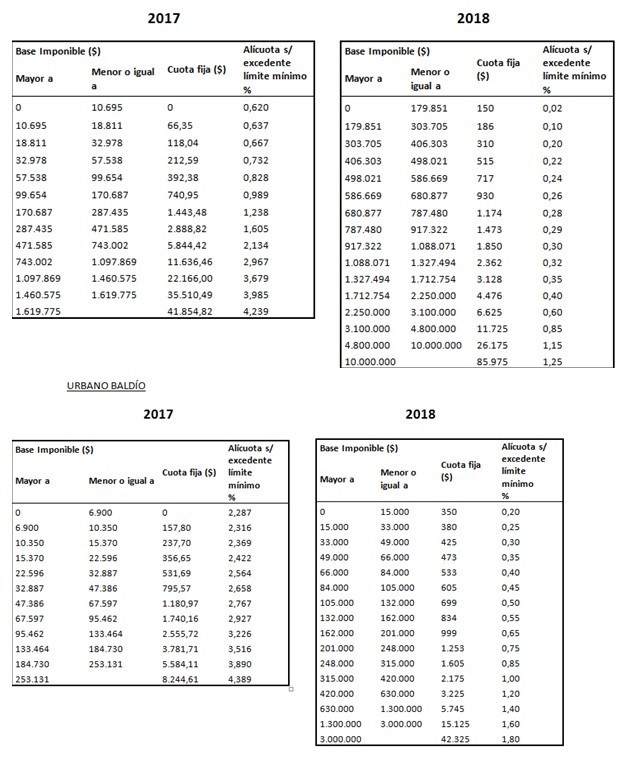

Por su parte, el art. 4º propone una nueva escala de alícuotas para el pago del impuesto en el caso del Urbano Edificado y del Urbano Baldío, donde también es relevante el aumento de la carga fiscal. A los efectos comparativos, veamos las nuevas escalas y las existentes hasta el 2017:

Como se puede observar la base imponible ha aumentado.

En el primer caso, el del Urbano Edificado, el promedio de la base para el 2017 fue de

$72.489,42, mientras que la misma en 2018 promediará el $1.789.909,19, registrándose así una variación interanual de 2369%. En cuanto a la alícuota, el porcentaje de esta sobre excedente límite mínimo promedió el 2,94% en el 2017 y la correspondiente al 2018 será de

0,426%, registrándose una merma del 86%. Con respecto a la cuota fija, en 2017 la media fue de $2097,22 y para 2018 será de $9235,68, lo que refleja una variación positiva de 340%.

En el caso del Urbano Baldío, el promedio de la base para el 2017 fue de $ 72.489,42 y para el 2018 llega a $422.500, una variación de 483%. En cuanto a la alícuota, el porcentaje de esta sobre excedente límite mínimo promedió el 2,94% en el 2017 y la correspondiente a

2018 promediará 0,765%, registrándose una variación interanual negativa de 74%. Con respecto a la cuota fija en 2017 la media fue de $2097,22 y para 2018 irá a $4796,94, un incremento de 129%.

Por último, en ambos casos se destacan la mayor cantidad de escalas y la implementación de una cuota fija para la escala más baja.

Si bien puede parecer un incremento elevado, debemos recordar, una vez más, la inflación acumulada desde el 2002, la cual superó, según estimaciones privadas, el 1300%. Y en dicho período la valuación fiscal de las propiedades apenas se ajustó.

Asimismo, este incremento de la presión tributaria sobre el patrimonio va en consonancia con el espíritu de la reforma del sistema impositivo, esto es: gravar más el patrimonio y disminuir paulatinamente la gravabilidad de la actividad económica, creando así un sistema más eficiente que procure mayor equidad y acelere el desarrollo económico.

De todas formas, a los efectos del gradualismo en la reforma y de evitar un shock negativo, se establecen topes para el aumento del gravamen a abonar en el 2018.

Sobre este punto, los autores Jorge A. Carmona y Andrés Duguine (5) señalan; “…como el revalúo aumentó en forma considerable zonas que eran marginales en el 2005 y ya no lo son, se propone un tope de aumento máximo del impuesto que va de 40% para las partidas de menor valor, y subas escalonadas de 50%, 60% y 75% para las de mayor valor. Esta combinación producirá un aumento promedio del impuesto emitido de 56%…”.

Así, cuando se trate del impuesto determinado para una planta Urbana Edificada, este no podrá exceder, respecto del determinado en el 2017, en los porcentajes que a continuación se detallan:

— 40% cuando se trate de inmuebles cuya valuación fiscal sea de hasta pesos quinientos ochenta y seis mil seiscientos sesenta y nueve ($586.669) inclusive.

— 50% cuando se trate de inmuebles cuya valuación fiscal sea superior a pesos quinientos ochenta y seis mil seiscientos sesenta y nueve ($586.669) y hasta pesos un millón ochenta y ocho mil setenta y uno ($1.088.071) inclusive.

— 60% cuando se trate de inmuebles cuya valuación fiscal sea superior a pesos un millón ochenta y ocho mil setenta y uno ($1.088.071) y hasta a pesos dos millones doscientos cincuenta mil ($2.250.000) inclusive.

— 75% cuando se trate de inmuebles cuya valuación fiscal sea superior a pesos dos millones doscientos cincuenta mil ($2.250.000).

De igual forma, en el caso del Urbano Baldío, el impuesto resultante por la aplicación de la nueva escala no podrá exceder, respecto del determinado en el 2017, los siguientes porcentajes:

— 50% cuando se trate de inmuebles cuya valuación fiscal sea de hasta pesos ochenta y cuatro mil ($84.000) inclusive.

— 60% cuando se trate de inmuebles cuya valuación fiscal sea superior a pesos ochenta y cuatro mil ($84.000) y hasta pesos doscientos un mil ($201.000) inclusive.

— 75% cuando se trate de inmuebles cuya valuación fiscal sea superior a pesos doscientos un mil ($201.000) y hasta pesos cuatrocientos veinte mil ($420.000) inclusive.

— 100% cuando se trate de inmuebles cuya valuación fiscal sea superior a pesos cuatrocientos veinte mil ($420.000).

En este mismo sentido, el art. 5º establece un crédito fiscal anual materializado en forma de descuento del 100% del impuesto Inmobiliario 2018 cuando se trate de inmuebles pertenecientes a la Planta Urbana Edificada cuya valuación fiscal no supere la suma de $228.000: esto refleja un aumento de $193.500, es decir, del 560,87% respecto del monto límite del 2017 ($34.500).

A su vez, el art. 13 eleva de $60.720 (2017) a $400.000 (un 558,76% más) el monto establecido en el art. 177 inc. n) del Código Fiscal, que establece el techo de la valuación fiscal debajo del cual el titular de la propiedad urbana edificada de un solo inmueble goza de una exención del 100% en el tributo.

Siguiendo con los alivios fiscales para los sectores más vulnerables, en el caso de jubilados propietarios de inmuebles urbanos edificados, la exención recaerá sobre ellos, tal como dispone el art. 14, en la medida de que la valuación fiscal no supere los $5.000.000 y sus haberes previsionales sean sus únicos ingresos y, a su vez, no superen los $17.000. Esto representa un aumento del 624,64% y 21,43% respecto de los montos del 2017.

El art. 16, por su parte, establece que los ex combatientes de Malvinas y sus derechohabientes, siempre que se trate de vivienda única y destinada a uso familiar y la valuación fiscal no supere el monto de $1.282.000, dicha propiedad se encuentra exenta del impuesto inmobiliario. Esta exención se incrementó 559,57% respecto al 2017 (6).

En el art. 17 se prevé el mismo aumento señalado en el párrafo anterior, para la exención de los beneficiarios que durante la ley nacional de estado de sitio hayan sido puestas a disposición del PEN o hubiesen sido detenidas por tribunales militares (7).

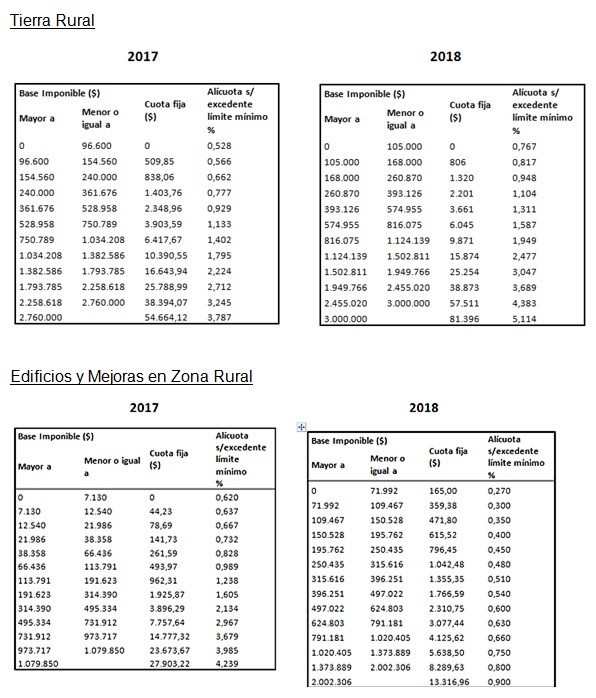

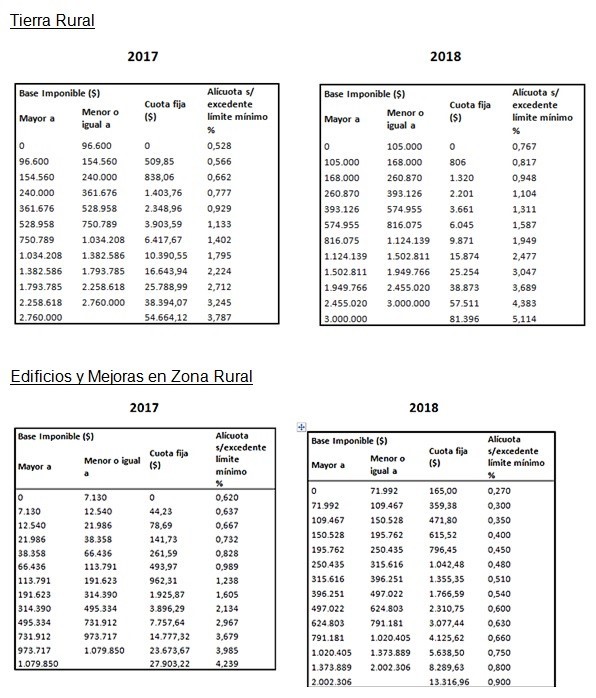

En relación al impuesto inmobiliario rural, también se establecen nuevas escalas de alícuotas para el 2018, las cuales son:

Para estos casos, a los efectos de establecer la base imponible para la determinación del impuesto, se deberá aplicar un coeficiente del 0,75 sobre la valuación fiscal de la tierra libre de mejoras, esto representa un aumento del 50% con respecto al coeficiente 2017 determinado en 0.5 puntos.

Para estos casos, a los efectos de establecer la base imponible para la determinación del impuesto, se deberá aplicar un coeficiente del 0,75 sobre la valuación fiscal de la tierra libre de mejoras, esto representa un aumento del 50% con respecto al coeficiente 2017 determinado en 0.5 puntos.

Asimismo, como se puede observar, al igual que sucede con el inmobiliario Urbano, la base imponible ha aumentado también aquí.

En el primer caso, el promedio de la base para el 2017 fue de $ 946.815 y en 2018 será de

$ 1.029.146,83, registrándose una variación entre año y año de 9%. En cuanto a la alícuota, el porcentaje sobre excedente límite mínimo promedió 1,65% en el 2017 y la correspondiente a

2018 será de 2,27%, registrándose un aumento de 38%. Con respecto a la cuota fija en 2017 el promedio fue de $13.441,96 y para 2018 llegará a $ 20.234,33, lo que refleja una variación del 51%.

En el segundo caso, el promedio de la base para el 2017 fue de $ 311.312,85 y en 2018 alcanzará los $ 557.118,36 (+ 79%). En cuanto a la alícuota, el porcentaje de esta sobre excedente límite mínimo promedió 1,87% en el 2017 y la correspondiente a 2018 será de

0,545%, registrándose una disminución de 71%. Con respecto a la cuota fija, en 2017 el promedio fue de $ 6301,27 y para 2018 de $ 3095,105, lo que refleja una variación negativa de 51%. Además, en 2018 se comienza a aplicar una cuota fija de 165$ para la escala más baja.

II.2. Impuesto sobre los Ingresos Brutos

Como ya comentamos, en este impuesto radica la mayor apuesta transformadora del sistema, cuyo principal objetivo es disminuir la carga tributaria mediante la baja de alícuotas, para de esta forma alentar la actividad económica, lo que a su vez, en el mediano y largo plazo, redundaría en una mayor recaudación que compensaría en parte el costo fiscal incurrido en la actualidad.

En este sentido, el art. 19, al ocuparse de las alícuotas generales del impuesto, rebaja fuertemente de 4% a 1,75% la alícuota que recae sobre las actividades vinculadas al cultivo de diferentes granos, forrajeras, cereales, verduras, frutas; la explotación de cría de peces, ganado ovino, caprino, bobino, animales de granja; producción de huevos; apicultura; extracción de petróleo crudo, gas natural, minerales de hierro, uranio, arena, arcilla, sal, entre otras actividades primarias. A su vez, establece en 1,5% la alícuota para actividades vinculadas a la matanza de ganado bovino; elaboración de pescados, crustáceos y productos marinos, tanto de mar como de rio; elaboración de jugos naturales y sus concentrados; elaboración de quesos, aceites, cacao y chocolate, yerba mate, vinagres; elaboración de productos químicos, ladrillos, productos de vidrio; y fabricación de tejidos, objetos de plata, tractores, entre otras.

Esta disminución de alícuotas representa una importante variación interanual, del orden de los -56,25% y -62,50% respectivamente. Un claro alivio impositivo para el sector primario.

Por su parte, siguiendo con la rebaja de alícuotas, el art. 20 lleva de un 4% a un 3% (variación de 25%) las alícuotas de las actividades relacionadas a la demolición, perforación, movimiento de suelos, construcción, aislamientos térmicos, acústicos e hídricos, e instalaciones eléctricas, entre otras.

Como contrapartida, el mismo art. 20, si bien mantiene el resto de las alícuotas en idénticos guarismos que en el 2017, incrementa un 25% la alícuota correspondiente a los servicios de explotación de salas de bingo y servicios de explotación de máquinas tragamonedas: pasa del 12% al 15%.

En este último punto deberíamos realizar una observación. Si bien por cuestiones de equidad y justicia tributaria nos parece adecuado el incremento de esta alícuota, debido a las características propias de dichas actividades, consideramos oportuno evaluar correctamente la posibilidad de que las empresas de juegos de azar trasladen este mayor costo directamente a los apostadores (disminuyendo, por ejemplo, la periodicidad en que éstos ganan premios en los tragamonedas).

Avanzando con la ley, vemos como el art. 22 fija en 2,5% la alícuota para las actividades detalladas en el inc. a) del art. 19 (comercio mayorista y minorista), cuando el total de ingresos gravados, no gravados y exentos, obtenidos por el contribuyente en el período fiscal anterior, por el desarrollo de cualquier actividad dentro o fuera de la Provincia, no supere los

$2.000.000. Y cuando se trate de contribuyentes que hayan iniciado actividades durante el ejercicio fiscal en curso, establece que quedarán sujetos al mismo tratamiento, siempre que el monto de ingresos gravados, no gravados y exentos obtenidos durante los dos primeros meses a partir del inicio de las mismas, no superen los $340.000. Estos dos montos representan un incremento de 53,85% en ambos casos.

Además, si estos ingresos superan los $2.000.000 ($340.000) pero son inferiores a los

$52.000.000 ($6.500.000), la alícuota para las referidas actividades será de 3,5%.

Cabe destacar que, superados dichos límites, la alícuota a tributar será la general para las actividades comprendidas en el inc. a) del art. 19, o sea 5%.

Siguiendo con las modificaciones, la nueva Ley eleva el monto mínimo del impuesto para anticipos mensuales: pasa de $175 a $203.

También se establece, en relación a la actividad de alquiler de inmuebles, y a los efectos de gozar de la respectiva exención, una nueva suma tope de $13.000 mensuales o $156.000 anuales en caso de locadores de un único inmueble destinado a vivienda. Esto representa un incremento interanual de 21,55%.

Asimismo, se exime del pago de este gravamen a todos los ingresos obtenidos por personas con discapacidad, hasta un monto anual de $180.000 (anteriormente la suma era de

$154.366).

Como podemos apreciar, la disminución de la carga fiscal correspondiente al Impuesto sobre los Ingresos Brutos disminuirá sensiblemente desde el 2018.

Como observación extra, podemos mencionar un hecho relevante acaecido a mediados de

2017, donde la Provincia de Buenos Aires (al igual que otras jurisdicciones) disminuyó desde un 8% a un 1,5% la alícuota del impuesto sobre los Ingresos Brutos correspondiente a la actividad “Servicios de la banca minorista, excepto los correspondientes a los intereses ajustes de capital de los préstamos hipotecarios otorgados a personas físicas, con destino a la compra, construcción, ampliación o refacción de vivienda única, familiar y de ocupación permanente”. Así, procuró generar una baja en el costo de los créditos hipotecarios, facilitando el acceso de las familias a la casa propia.

Creemos muy acertada esta decisión, y también nos parece relevante que en un futuro se revean la totalidad de alícuotas que recaen sobre la actividad bancaria, bursátil y financiera, las que por lo general rondan el 8%. Si bien será tema de un futuro trabajo, es dable destacar la importancia de este sector en la dinamización de la economía; y todo costo impositivo que recaiga sobre este puede ser fácilmente trasladado, provocando un incremento de las tasas de interés y el consecuente encarecimiento de los créditos otorgados, tanto productivos como para consumo.

II.3. Impuesto Automotor

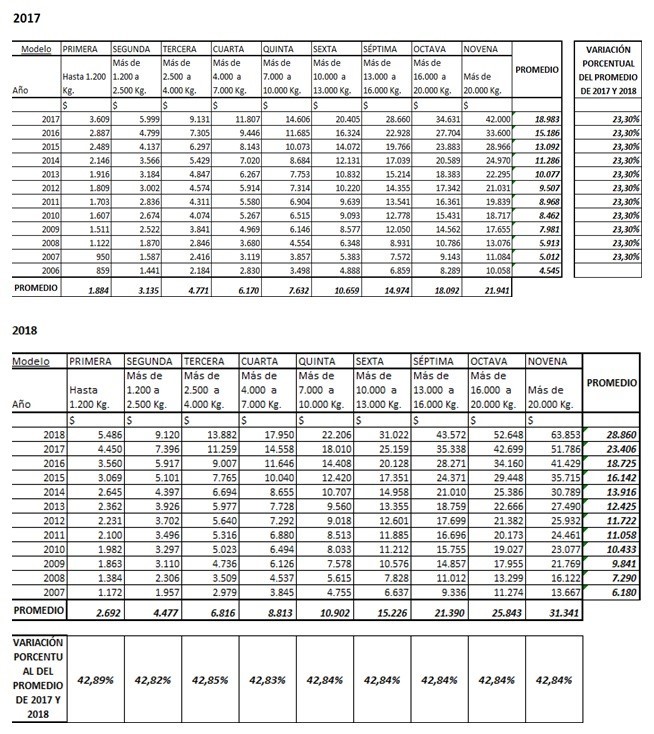

En el caso de los automóviles, no se observan variaciones en relación al 2017. En cambio, sí se fijó una nueva escala para camiones, camionetas y pick ups. A continuación, la comparamos con el 2017:

Como se puede observar la escala al impuesto ha aumentado para los distintos modelos según los años y en toda la gama de modelos según kilogramos.

Para un análisis más expansivo y abarcador se procedió a calcular el promedio teniendo como referencia tanto el año (columna de promedios verticales) como los kilogramos (columna de promedios horizontales). Una vez calculado esto, se realizó el porcentaje de variación de ambas referencias, dando como resultado que el impacto del aumento implica una variación en la suma promedio por año de 23,30% en cada año y una variación entre

42,83 y 42,89 % para modelo según kilogramos.

En lo que respecta a las categorías “Acoplados, casillas rodantes sin propulsión propia, trailers y similares”, “Vehículos de transporte colectivo de pasajeros”, “Casillas rodantes con propulsión propia”, “Autoambulancias y coches fúnebres que no puedan ser incluidos en el inc. a), microcoupés, vehículos rearmados y vehículos armados fuera de fábrica y similares” los porcentajes de variación se mantienen en los mismos valores, un 23,30% tomando como referencia el promedio por año y entre un 42,5% y 43,2% tomando como referencia los kilogramos.

Tal como se puede apreciar, la variación está acorde a la evolución del valor de mercado de los vehículos, por lo que la presión fiscal en este impuesto no variará.

II.4. Impuesto de Sellos

En el caso de este gravamen, también se registran disminuciones de alícuotas y montos imponibles en la nueva Ley.

Así, por ejemplo, en relación a los contratos referidos a locación y sublocación de inmuebles destinados a vivienda única, familiar y de ocupación permanente se tributará el cinco por mil solo en caso de superar los $962.000 de valuación fiscal, un incremento del monto mínimo en relación al 2017 del orden de 559,91%.

A su vez, por las escrituras públicas de compraventa de inmuebles o cualquier otro contrato por el que se transfiere el dominio de inmuebles, excepto los que tengan previsto un tratamiento especial, el porcentaje a aplicar pasará de un el treinta y seis por mil a un veinte por mil, lo que representa una disminución de 44,44%, una merma considerable para un impuesto tan distorsivo.

II.5. Impuesto a la Transmisión Gratuita de Bienes

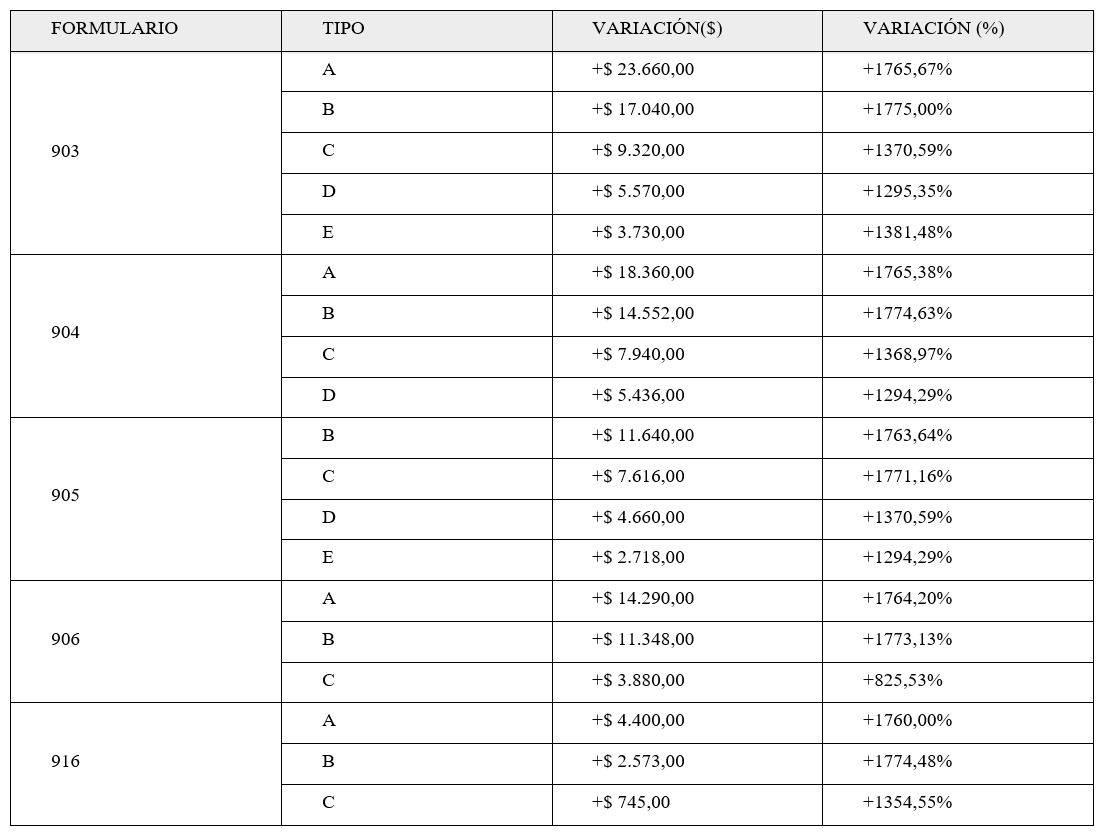

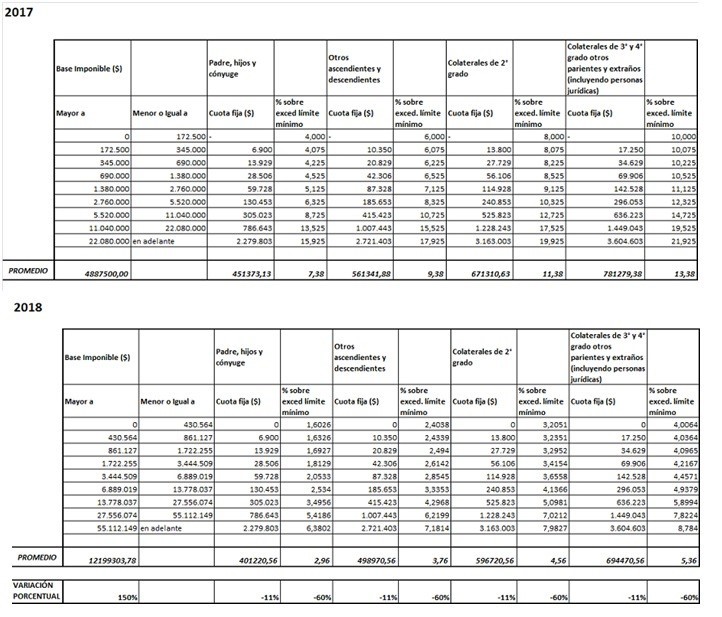

En relación a este gravamen también se ha fijado una nueva escala, la cual transcribimos a continuación (comparándola con la vigente al 2017):

Como puede observarse, la variación del promedio de la base imponible será de un 150%.

Con respecto a la cuota fija para los distintos segmentos, la variación interanual supone una disminución del 11%. Y por último, para el porcentaje de excedente límite mínimo se registra una variación de 60% para todos los segmentos.

Asimismo, se eleva a de $269.000 el monto exento del impuesto, llegando a $1.120.000 cuando se trate de transmisiones gratuitas entre padres, hijos y cónyuge. Esto representa un incremento de 149%, en ambos casos, en comparación al 2017.

III. Conclusiones

Tal como apreciamos en las páginas anteriores, el Gobierno bonaerense ha tomado la decisión de reformar el distorsionado sistema tributario existente, disminuyendo la presión tributaria sobre los sectores productivos e incrementando el peso de los gravámenes que recaen sobre los patrimonios, creando así un sistema más moderno, eficiente y equitativo.

Si bien se estima que esta reforma tendrá un costo cercano a los $10.000 millones, se espera que sea compensado en parte por el aumento de la recaudación derivada del Impuesto Inmobiliario y, en el mediano plazo, por un incremento de la actividad económica.

Asimismo, el pasado 16 de noviembre, como consecuencia del nuevo Pacto Fiscal firmado entre el Gobierno Nacional y las provincias (salvo San Luis), la Provincia de Buenos Aires se aseguró un ingreso de fondos extra: entre las múltiples implicancias a nivel federal de este acuerdo, resalta el compromiso provincial de desistir del reclamo judicial por el Fondo del Conurbano (monto congelado en $650 millones desde 1996), a cambio de recibir $

40.000 millones en 2018 y $ 65.000 millones en 2019.

Dejando de lado la necesidad de satisfacer la obligación constitucional de contar con una verdadera Ley de Coparticipación federal, creemos que es muy importante que, en materia de impuestos, exista una aceitada coordinación entre la Nación y las provincias, de las cuales la de Buenos Aires, debido a la cantidad de habitantes y al peso que representa en el PBI nacional, es una pieza clave. Así, se podrían evitar las guerras tributarias entre jurisdicciones vecinas, las aduanas interiores, la duplicidad de las bases imponibles y demás efectos indeseados de la falta de coordinación federal. En este sentido, el flamante Pacto Fiscal promete ser un pequeño paso en la dirección correcta.

Para terminar, y como puntos relevantes a considerar en una próxima modificación de las leyes tributarias locales, podemos sugerir:

— Fijar por ley un mecanismo automático para la actualización anual de la valuación fiscal de los inmuebles, a los efectos de evitar una merma de la recaudación, un desfasaje con lo recaudado por Ingreso Brutos y un nuevo desajuste en el sistema impositivo. De esta forma, también se evitaría la arbitrariedad de los gobernantes de turno a la hora de tomar decisiones sobre las mencionadas actualizaciones.

— Analizar inequidades que pueden emanar del Impuesto Inmobiliario Complementario. Por ejemplo, ¿es razonable que el propietario de dos pequeños departamentos abone este complemento y, en cambio, no lo haga el propietario de una casona céntrica que a su vez posee un campo?

— Efectuar un profundo estudio del impacto sobre el sistema productivo (créditos al consumo y a la producción) de las elevadas alícuotas (8%) que rigen sobre el sector financiero y bancario en general (con la excepción mencionada para los créditos hipotecarios).

*Evaluar la factibilidad económico-financiera de establecer un régimen simplificado de Ingresos Brutos en la Provincia de Buenos Aires, destinado a pequeños contribuyentes, tal como ya existe en la Ciudad de Buenos Aires. Esto podría acarrear un ahorro de costos tanto para la Agencia de Recaudación como para los contribuyentes (costos administrativos y contables).

— Una reestructuración/adecuación de los regímenes de recaudación en el impuesto sobre los Ingresos Brutos, a los efectos de disminuir las distorsiones generadas, que no hacen más que aumentar la presión tributaria, como por ejemplo las múltiples retenciones bancarias y las retenciones y percepciones en el cobro y pago de bienes y servicios, que ocasionan excesivos saldos a favor de los contribuyentes, muchas veces difícil de recuperar, provocando que en la práctica estos contribuyentes se conviertan en acreedores involuntarios del Fisco. Asimismo, estos sistemas de recaudación también desincentivan, en cierta medida, la bancarización de la economía y, consecuentemente, dificultan el control del Fisco sobre los contribuyentes.

— Otro aspecto a considerar en cuanto a los regímenes de recaudación de Ingresos Brutos, es la carga excesiva de trabajo con que se castiga a los Agentes de Recaudación, quienes en la mayoría de los casos deben incluso disponer de personal adicional a los fines de cumplimentar sus obligaciones extras, convirtiéndose así en un anexo no retribuido de ARBA.

— Si bien a corto y mediano plazo la eliminación del impuesto sobre los Ingresos Brutos es una tarea utópica, debido al peso que posee sobre la recaudación tributaria total, se podrían estudiar alternativas para reemplazarlo (gradualmente y en el largo plazo) por otro/s gravamen/es menos distorsivos (8).

Estos son solo algunos ejemplos de los temas sobre los cuales sería oportuno posar la atención a la hora de continuar mejorando el sistema tributario. Claramente, la lista puede ser mucho más extensa.

(*) Contadores Públicos y Especialistas en Tributación (UNLP).

(1) Ver los recientes fallos de la CS: “Bayer SA c. Prov. de Santa Fe s/ acción declarativa de certeza” y “Harriet y Donnelly SA c. Prov. del Chaco s/ acción declarativa de certeza”.

(4) www.parlamentario.com/db/000/000540_pe-3_impositiva_2018.pdf.

(5) CARMONA, Jorge — DUGUINE, Andrés, “Provincia de Buenos Aires. Modificaciones aprobadas a la ley impositiva y al Código Fiscal para el ejercicio 2018”, Práctica Integral Buenos Aires, Ed. Errepar, Diciembre 2017.

(6) El Código Fiscal, en su art. 177, inc. r), a su vez dispone: “Los límites de valuación fiscal y el de única vivienda referidos […] no serán aplicables cuando quienes hayan participado de dichas acciones bélicas fueran ex soldados conscriptos y civiles”.

(7) Leyes Nacionales 24.043 y 25.914

(8) Ver, por ejemplo, el artículo de Alberto Porto, Marcelo Garriga y Walter Rosales: “Dado que se habla de cambiar Ingresos Brutos” (2017). http://www.blogeconosp.econo.unlp.edu.ar/wp/2017/09/11/dado-que-se-habla-de-cambiar-ingresos-brutos/.